9 月の世界経済生産高は 2 か月連続で縮小し、世界中の企業が世界的な金融危機以来、パンデミックによるロックダウン以外で最も厳しい状況を報告していることを示す証拠が追加されました。

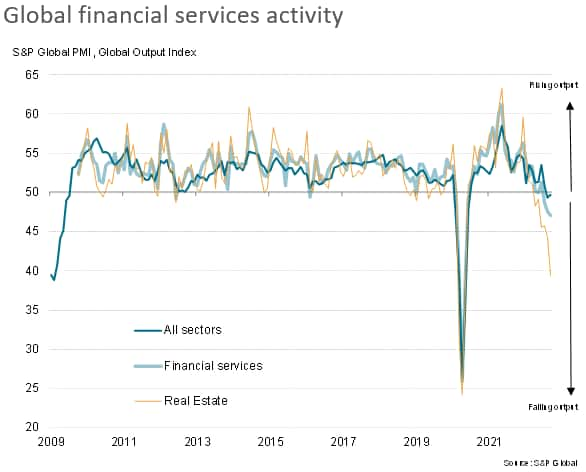

製造業は、価格の上昇、需要の低迷、取引の減少、およびパンデミックの最盛期に見られた在庫の積み上げ後の在庫削減へのシフトの影響を受けています。 サービス部門では、消費者中心の企業も生活費の危機による需要の減少に苦しんでいます。 しかし、金利の上昇は、不動産活動の低迷に端を発した金融サービスの急速な衰退にもつながっています。

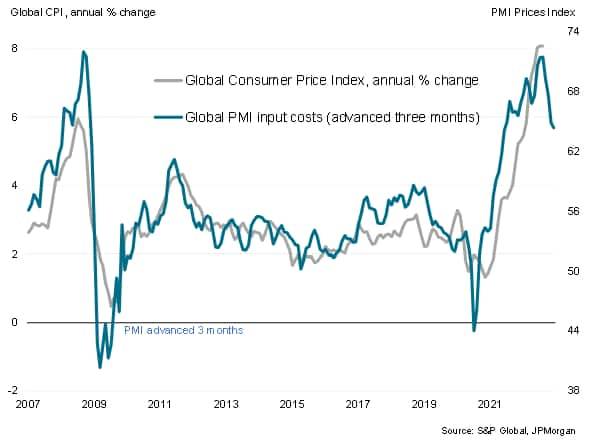

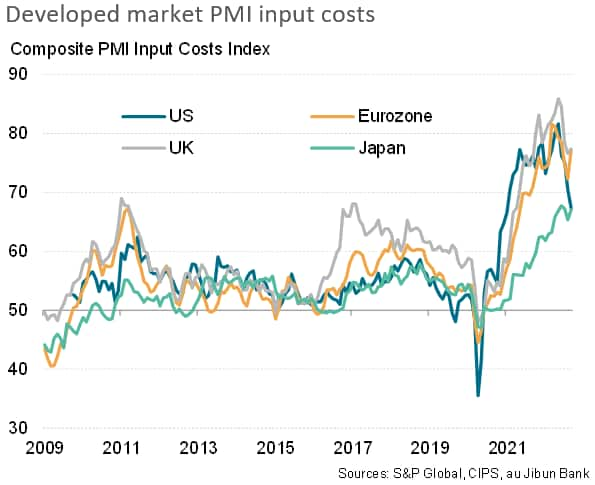

一方、地域によって傾向は異なりますが、コストへの圧力は依然として世界的に高いままです。 また、米国および多くの新興市場でコストのインフレがさらに緩和の兆しを見せ、場合によっては需要を下支えした一方で、ヨーロッパではエネルギー危機によりインフレ圧力が強まりました。 不均一なインフレ圧力は、現在の需要状況に格差をもたらすだけでなく、ヨーロッパで大幅に悪化した将来の生産予測にも大きな影響を与えました。 中国本土でも、経済見通しへの懸念から貿易の楽観論は薄れている。

今後の焦点は、コスト圧力のさらなる緩和が成長を刺激し、特に住宅市場における金利上昇のマイナスの影響を相殺するのに役立つかどうかに変わります。

製造業とサービス業は衰退している

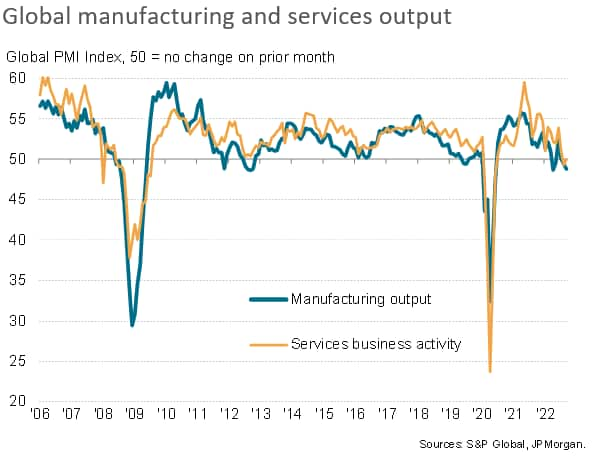

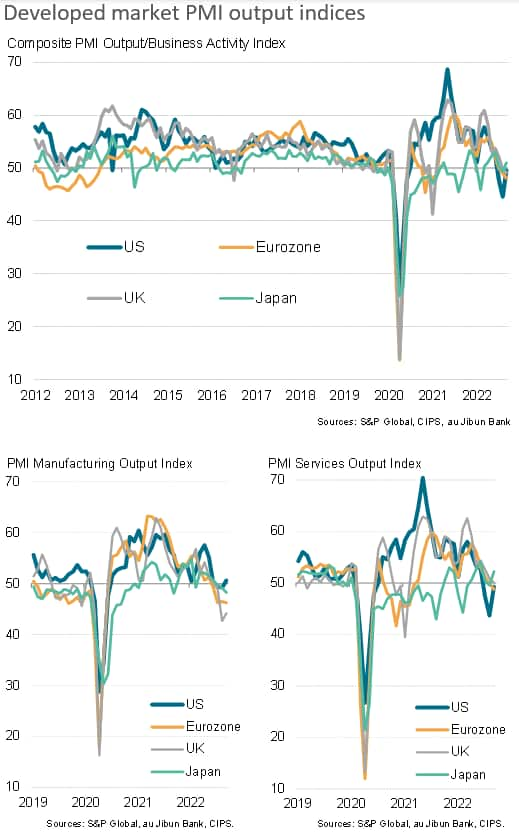

S&P グローバルがまとめ、JP モルガンが後援する PMI 調査データによると、世界の企業活動は 9 月に 2 か月連続で縮小しました。 製造業とサービス業の両方の生産を測定する主要な PMI は、8 月の 49.3 から 9 月の 49.7 に上昇しましたが、活動のわずかな低下と縮小率の緩和を示していますが、最新の読み取り値は最悪の暦四半期に近づいています。パンデミック関連のロックダウンを除外した場合の 2009 年。

サービス部門の生産は 8 月に減少した後も変化がなく、2020 年初頭以来 2 番目に悪い月次パフォーマンスを記録しました。一方、工業生産は 2 か月連続で減少し、2020 年初頭以来 2 番目に大きな率で減少しました (2022 年 4 月はより大きなドロップ) わずかに)。

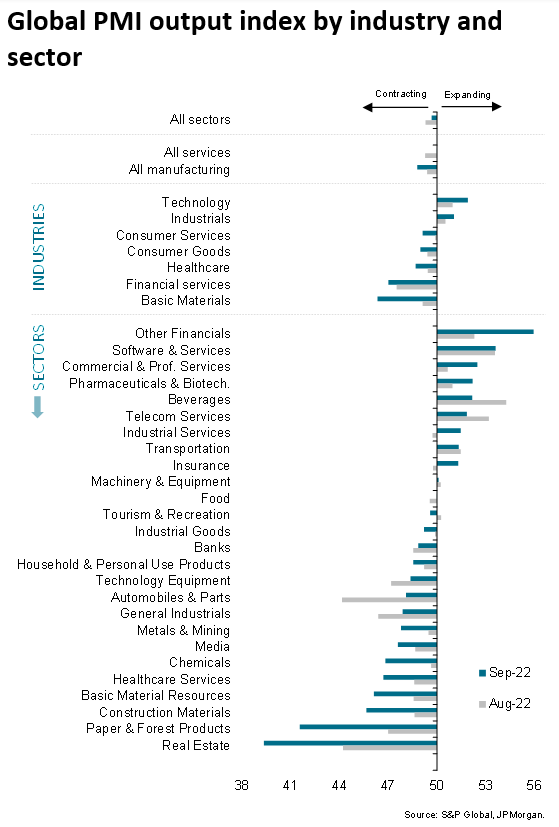

幅広い業界グループの詳細を見ると、基本的な材料メーカーが世界の生産量の最大の減少を記録し、金融サービス プロバイダーがそれに続きました。 消費者サービスと消費財の両方の生産が減少率を上げていることに注意する必要があります。 実際、テクノロジー企業と工業企業だけが9月に生産の増加を報告しました。

製造業は、需要の低迷と在庫の減少により打撃を受けました

このセクターをさらに詳しく掘り下げてみると、9 月には、木材、製紙、建材、基礎資源など、さまざまな一次製造業で最も急激な収縮期が記録されました。

これらのコモディティ生産産業の多くは、生活費の危機と世界経済の不確実性の高まりの中で支出が実質的に削減され、また多くの企業で在庫削減政策が行われている中で、需要の低下と世界的な貿易の流れを目の当たりにしています (世界の製造業 PMI を参照)。は、2020 年の閉鎖以来、初めて縮小領域に入ります)。

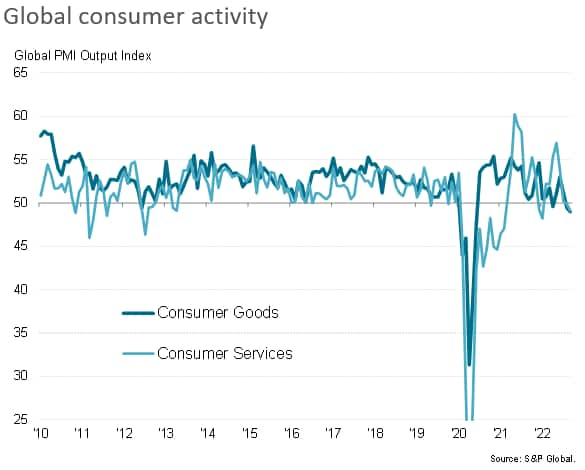

消費者は反対の生活費に直面しています

同様に、消費財とサービスの生産の悪化傾向は、調査対象の企業によって何よりもまずインフレに起因するとされています。 物価の上昇が顧客を遠ざけていると同時に、エネルギーと食料価格の上昇に大きく関係する生活費の危機が不必要な支出を制限しています。 ロックダウン期間以外に、消費者サービス活動は世界的に 2012 年のユーロ圏債務危機以来見られなかった速度で減少しており、消費財の生産は 2009 年 10 月にシリーズが始まって以来最高の速度で減少しています。

不動産はすべてのセクターで最大の下落を目の当たりにしています

しかし、すべてのセクターで最大の下落は不動産サービスで9月に記録され、金利の上昇によって多くの世帯にさらなる圧力がかかっていることを強調しています。 米国、カナダ、ユーロ圏、英国、そして他の多くの小規模経済では、中央銀行は現在のインフレ率の上昇を抑えるために政策金利を引き上げていますが、最近の世界的な生産の縮小を犠牲にしても.

しかし、これらの高い借入コストは、生活費のさらなる上昇圧力となっているだけでなく、金融サービス部門の事業活動にも影響を与えています。 影響は不動産で最も顕著であり、世界的な活動が顕著なペースで減少しており、ロックダウンの最初の数か月を除いて、2009 年にデータが最初に入手可能になって以来見られた弱さを大幅に上回っています。

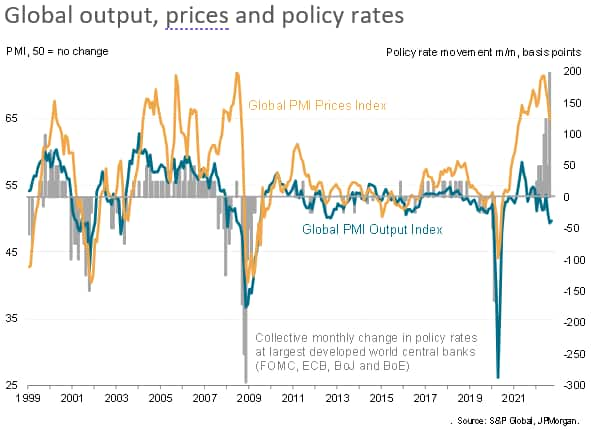

インフレ圧力は依然として高いが、さらに低下している

生活費の危機による支出への圧力が続いていることは、9 月の PMI が示す世界的な物価の上昇に反映されています。 製造業者とサービスプロバイダーの両方をカバーする複合投入物価格指数は、パンデミック前の過去 10 年間で最も高い水準にとどまりましたが、冷え込みの兆しはより心強いものでした。 最新の数値は 2021 年 3 月以来の最低値であり、世界の消費者物価上昇率がさらに減速していることを示しています。

この価格圧力の鈍化は、最近の需要の落ち込みに加えて、一部の地域でエネルギー価格がピークに達し、輸送コストが低下したことによるものです。 一方、ヨーロッパではガス価格がさらに上昇し、多くの国が米ドルに対する通貨安による輸入価格の上昇に苦しみました。 借入コストの上昇も広く報告されており、これは中央銀行の政策金利の上昇と関連しています。

主要先進国全体で複雑な傾向を示す兆候

ヨーロッパでは経済成長の鈍化傾向が見られましたが、これは偶然ではなく、最も深刻なインフレ圧力も経験しました。

ユーロ圏と英国の両方が 9 月も引き続き縮小し、下落率の勢いが増しました。 ユーロ圏の 3 か月連続の下落率は、2012 年の債務危機以来、パンデミックによるロックダウンの数か月を除けば、最も急激なものでした。 英国では、生産の 2 回目の月間減少は 2009 年以来最大となり、再び操業停止が発生した場合を除きます。

米国も縮小を続けており、生産は 3 か月間減少し、2009 年以来の最悪の四半期に近づきましたが、パンデミックによるシャットダウンの月を除くと、減少率は過去 3 か月で見られた中で最も弱いレベルまで緩和されました。

日本では、8 月に半年ぶりに生産が減少に転じましたが、増加に転じました。

日本の緩やかな成長回復は主に、COVID-19 による規制の緩和が日本のサービス部門に恩恵をもたらしていることを反映していますが、米国の緩やかな減少率は、インフレ圧力の緩和に部分的に起因している可能性があります。 また、ユーロ圏、英国、日本では投入コストのインフレが加速しましたが、米国では 20 か月ぶりの低水準まで低下しました。

中国は新興市場の成長を弱めた

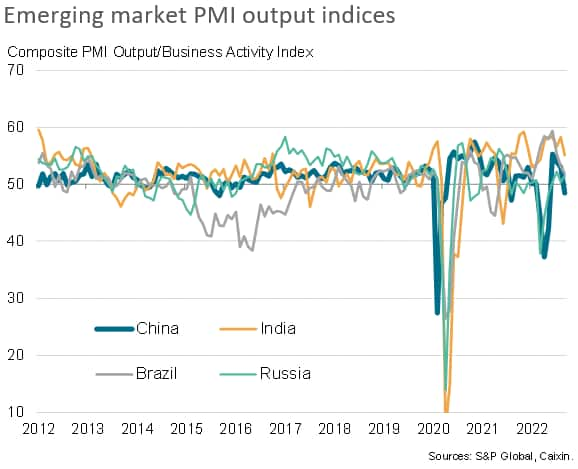

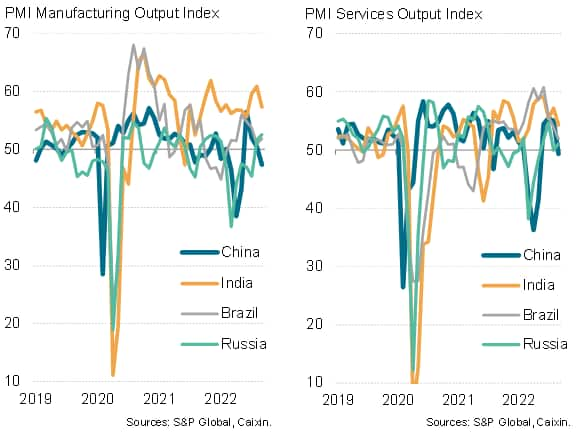

一方、BRIC の主要な新興市場の成長傾向はまちまちです。 インドは、製造業とサービス業の両方の成長が鈍化したため、増加率は 6 か月ぶりの低水準にまで落ち込みましたが、再び最も強い拡大を記録しました。 政治的不確実性が現在の経済的逆風を悪化させたため、ブラジルでも成長率が低下しました。

一方、中国本土の事業活動は再び減少に転じ、製造業とサービス業の両方が再び縮小する中で、4 か月ぶりに減少しました。 調査の回答者は、パンデミックに関連する継続的な封じ込め措置と、世界的な需要状況の悪化を非難しました。

BRICS 諸国の悪化傾向とは対照的に、ロシアでは 8 月にほぼ失速した生産の伸びが回復しました。 しかし、ロシアの拡大は、制裁の影響とそれに伴う輸出の急激な減少により、歴史的な基準から見て非常に弱いままです。

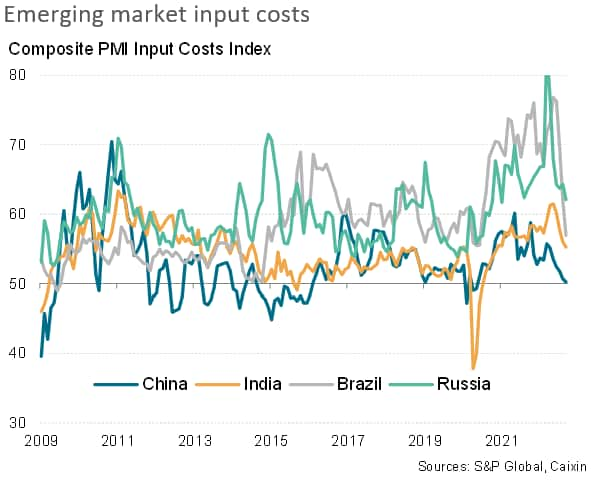

一方、投入コストのインフレ率は主要な新興市場で急激に低下しており、最も顕著なのはブラジルで 27 か月ぶりの低水準、インドとロシアではそれぞれ 22 か月ぶりと 20 か月ぶりの低水準です。 しかし、最も弱いインフレ圧力が見られたのは中国本土で、コストはほとんど上昇せず、28 か月のインフレ率が最も低かったことを示しています (流行が最初に収束して以来)。

複雑な見通し

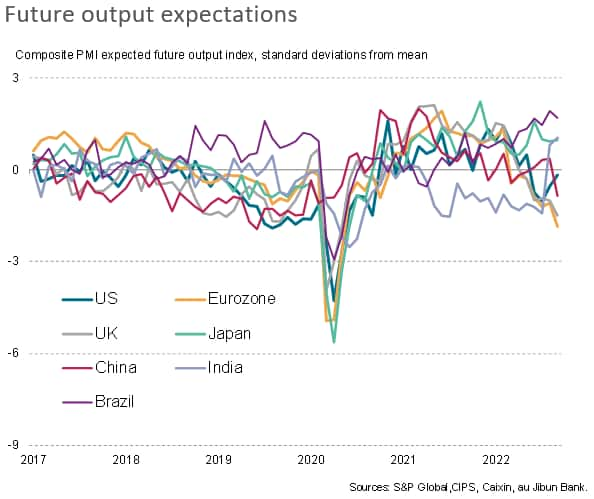

将来を見据えると、世界の主要経済国の間で来年についての楽観論にも顕著な相違が見られました。

インフレ圧力の低下は、米国の悲観論を緩和するのに役立ち、流行後の回復への期待とともに、ブラジル、インド、日本などの経済に対する高い信頼を維持するのに役立ちました. 輸出業者に利益をもたらす通貨安も、米国以外のいくつかのケースでは助けになっています。

しかし、インフレとエネルギー市場に対する懸念がムードをさらに悪化させたため、信頼感はユーロ圏と英国の長期平均を下回りました。 英国では、政治的不確実性と金融市場のボラティリティが暗雲に拍車をかけました。

また、最近の需要の落ち込みと、COVID-19 封じ込め措置の継続的な影響に対する懸念を反映して、中国本土のセンチメントは長期平均を下回りました。

中国に対する信頼度の低さは、世界最大の経済圏の 1 つである中国がパンデミックによって弱体化したままであることを浮き彫りにしている。米国 – 主に住宅市場と消費者支出による。

プレスリリースのリンク

世界の製造業PMI

グローバル サービス PMI

グローバルセクターPMI

S&P グローバル マーケット インテリジェンス、チーフ ビジネス エコノミスト、Chris Williamson 氏

電話: +44 207 260 2329

© 2022, IHS Markit Inc. すべての権利は保存されます。 一部または全部を無断で転載することを禁じます。

購買担当者指数 (PMI™) データは、IHS Markit によって世界中の 40 以上の経済圏についてまとめられています。 毎月のデータは、民間企業の CEO の調査から得られたもので、サブスクリプションでのみ入手できます。 PMI データ セットには、経済の全体的な健全性を示す主要な数値とサブ指数が含まれており、GDP、インフレ、輸出、生産能力の使用、雇用、在庫など、他の主要な経済要因に関する洞察を提供します。 PMI データは、経済と市場の傾向をよりよく理解し、機会を検出するために、金融および企業の専門家によって使用されます。

PMIデータの詳細

提案依頼

この記事は、S&P Global の別管理部門である S&P Global Ratings ではなく、S&P Global Market Intelligence によって発行されました。

「音楽マニア。プロの問題解決者。読者。受賞歴のあるテレビ忍者。」

More Stories

日本の大阪経済展示会は利益になりますか?企業はオープニングアプローチとして分割されています

ロイターの世論調査では、日本企業はトランプ大統領よりもハリス大統領の方がビジネスにとって良いと考えていることが示されている

日本のセブンイレブンオーナーが入札を検討中、アメリカのファンはコンビニフードを熱望