エコノミストは、円の購買力の低下に対する日銀の金融政策を非難すべきではありません。 安い日本の到来を説明するのは、貿易部門の生産性の安定と実質賃金の停滞です。

東京-国際決済銀行は毎月、主要通貨の実際の実効為替レートと名目為替レートを計算して公開しています。 最新のデータ、 胸 2月中旬、日本に衝撃を与えました。 円の実質実効為替レート(通貨の購買力を大まかに表すREER)が当初と同じくらい低くなっていることを示す 70年代、ブレトンウッズとスミソニアンの固定相場制の崩壊をきっかけに円が最初に変動したとき。

日本円の購買力が弱まるにつれ、日本人は輸入品の価格が高くなっていることに気づき、ニューヨーク、ロンドン、シンガポールへの日本人の訪問者がそこでの商品やサービスの価格の上昇に驚いているという話でメディアはいっぱいです。 。 たとえば東京では、ラーメン一杯は通常1,000円(8.66ドル)未満ですが、ニューヨークでは、私の観察によれば、20ドル以上かかります。 マクドナルド ビッグマック によると、東京では3.38ドル、米国では5.81ドルに相当します。 エコノミスト。

地下鉄の価格、ユニクロヒートテックのアンダーシャツ、5つ星ホテルの部屋、その他多くの商品やサービスについても、同様の比較を行うことができます。 東京の主要な物件でした 最も高価な 30年前の世界では今はたくさんあります 安い 他のどの主要な金融センターよりも。

では、いつ、なぜ日本はこんなに安くなったのでしょうか。 円の実質収益率は1973年から1995年4月のピークまで2倍以上になりましたが、それ以来、すべての利益を失っています。 この衰退について日本を非難する人もいる 15年間のデフレ一方で、日本銀行が推進するいわゆるアベノミクスの下での2013年以降の円の急激な名目下落を指摘する人もいます。 量的緩和 非常に低い 関心度。

定義上、日本のデフレは、主要通貨に対する円の名目下落と相まって(主要な貿易相手国は健全なインフレを示したが)、債券の収益率を低下させた。 しかし、名目円のデフレと下落はどちらも、円安の究極の原因である日本人の低迷によって引き起こされています。 生産性。

これは私たちを導きます バラッサ・サミュエルソン仮説は、一般的にREERの動きを説明するための最も適切なフレームワークであると考えられています。 理論によれば、特定の仮定の下で、ある国の貿易可能セクターの生産性が非貿易的セクターよりも速く増加し、増加率の差が取引先よりも高い場合、実質収益率は為替レートが固定か変動かに関係なく、収入は増加します。 これは、1960年代に始まり、1995年4月にピークに達した円の劇的な上昇を説明しています。

ProjectSyndicateを購読する

私たちの最新の雑誌、 来年2022年:アカウント、 ここ。 あなたが世界のどこにいても、あなたの印刷されたコピーを受け取るために、 への参加 ノート 月額9ドル未満。

K ノート 購読すると、長形式のプレミアムコンテンツのOn Pointコレクション、Say More Contributorsインタビュー、The Big Pictureトピックコレクション、およびフルへの無制限のアクセスもお楽しみいただけます。 ノート アーカイブ。

実際、バラッサ・サミュエルソン効果の典型的な例として、固定相場制と変動相場制の両方での円に対する高い総資産利益率が取り上げられています。 では、その後の1970年代初頭の円の購買力の低下も、この仮説で説明できるのでしょうか。

過去30年間、日本経済は1997年から1998年までの銀行セクターを含むいくつかの負のショックに苦しんでいます。 災害 および2011 東日本大震災 と福島原子力発電所の事故。 しかし、過去30年間の日本での最大の構造変化は 避難 取引可能な製造業の

1990年代には、自動車メーカーを含む日本の製造会社が建設を開始しました。 工場 貿易紛争を回避するために米国とヨーロッパで。 並行して、多くの日本企業は利益を得るために他のアジア諸国に投資してきました 低コストの労働。 最近、メーカーは 気が進まない 日本への投資は、国の退職者数の増加と 縮む 生産年齢人口は、かさばる製品の市場として、または労働集約的な工場の場所として、それをあまり魅力的にしませんでした。

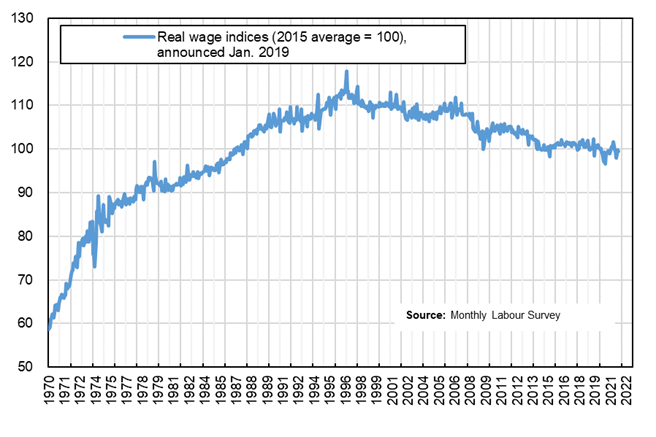

当然のことながら、それ 生産性 日本の工場から停滞。 したがって、実質賃金は過去20年間でわずかに減少し、実質賃金指数(2015 = 100)は1970年の約60から1997年には113に上昇し、2021年には100に低下し、購買力が失われました。

小売、ホテル、エンターテインメント、教育など、伝統的に取引不可能な日本のサービス部門は、先進産業と未発達産業が混在していることは事実です。 しかし、製造業の生産性が徐々に低下することで、これまで取引可能なセクターと取引不可能なセクターの間の大きな生産性のギャップが狭まりました。 この逆バラッサ・サミュエルソン効果は、円の実質利回りの低下を説明しています。

このシフトの影響はますます明らかになっています。 1990年代半ばまで、生産性の力強い成長により、日本の輸出産業は円高の継続的な名目上昇に耐えることができました。 しかし、2008年の世界的な金融危機の後、生産性が低下したため、輸出業者は円高に対応できなくなり、海外への移転が加速しました。

さらに、日本の急速に増加する社会保障支出は、教育、科学、インフラストラクチャー、および防衛のための政府予算を制約しています。 これにより、生産性の向上に役立つ基礎研究を実施する能力が低下しました。

要するに、円の総資産利益率の低下について、日本銀行の金融政策を非難しないでください。 安い日本の到来を説明するのは、貿易部門の生産性の安定と実質賃金の停滞です。

「無関心になりがちです。問題解決者。Twitterマニア。音楽の支持者になりたい。」

More Stories

イスバは、日本映画を宣伝することの重要性を強調しています

イーソン・チャンの娘が日本人モデルと交際の噂、最新音楽ニュース

マンチェスターのホテルチェーンは、オアシスファンが予約した部屋の転売を否定