日本銀行についても同様の期待が忍び寄った。 円安が進む今年の初めには、マイナス金利や利回り曲線のコントロールからの脱却は避けられなかった(多くの人がそう言った)。 それが失敗したとき、確かに通貨がドルに対して 150 に下落したとき。 そうでない場合は、来年 4 月に黒田東彦知事が就任するときは確実です。

一貫して、政策立案者からのメッセージは明確でした:変化はありません。

黒田氏が軌道修正しないと市場に説得したことで、黒田氏の後継者の下で好転するという期待が高まった。 今後数か月のメディアの焦点は、誰が 5 年の任期を勝ち取る可能性が高いかということに移ります。 現職の副総裁でイールドカーブ・モニタリング・エンジニアの雨宮正義氏が有力視されており、中洲浩元議員も有力候補だ。

でも「アマミヤノミクス」や「ナカソノミクス」があれば、すぐには姿を現さないだろう。 新しい知事が落ち着く 4 月の経済状況を考えてみましょう。米国とヨーロッパでは広範な景気後退が予想されます。 連邦準備制度理事会は引き締め段階を過ぎた可能性があります。 中国の精彩を欠くパフォーマンスは、特に痛手となるでしょう。

ここ数十年間、世界は通常、世界経済の減速が壊滅的なものになるのを防ぐために、中国の経済成長に頼ることができます。 2020 年の covid-19 による景気後退は例外でしたが、中国は当時力強い回復を遂げました。 それ以来、それは衰退しており、今年の国の拡大は、約5.5%の公式予測に近づくことはありません. Covidゼロウイルスが続く場合、中国が来年大きな進歩を遂げると考えるエコノミストはほとんどいません。 しかし、それが国内外の成長を制限するのと同じくらい、黒田氏が方針を維持するという主張をほぼ確実に正当化するだろう. それ以上に、彼の後継者は任期が終わるまで手を縛られる可能性があります。

新型コロナウイルスのゼロが消え、中国の成長が回復し、世界経済が押し上げられた場合、日本に変化への道が開かれるでしょうか? 新しい中央銀行家たちが改革の課題を初日に持ってくると考えるのは間違いです。 ベン・バーナンキが 2006 年に連邦準備制度理事会の議長に就任したとき、彼の優先事項はインフレ目標を正式なものにすることだと思われていました。 彼はそうしましたが、6年間はそうではありませんでした。その過程で、彼は世界的な危機に立ち向かわなければなりませんでした。 現職のジェローム・パウエル大統領は懐疑的と見なされていましたが、金利予想の有用な用途を発見しました。 マリオ・ドラギは、債務危機を解決するために「必要なことは何でも」行うことを約束する前に、欧州中央銀行の総裁を約1年間務めました。

また、黒田氏の後継者が決まる頃には、春の賃金交渉の結果が経済に影響を与え始めているため、国内でのイベントが注目されます。 デフレ心理が最終的に崩壊するリスクを冒す新知事はいない可能性が高く、賃金交渉が待望の給与と物価上昇の好循環につながることを期待するだろう。 El-Amamiya は 7 月の演説でこれを指摘し、賃金がインフレよりも速く上昇する必要があると述べたが、今年はそれが起こらないのではないかとの懸念を指摘した。

中央銀行がインフレ率の維持に確信が持てない場合に最もやりたくないことは、明らかな減速に変わることです。賃金の伸びが鈍い場合はなおさらです。 日銀の二人のエコノミスト、泉デヴァリエ氏と工藤隆康氏は最近のリポートで、「リスクは、日銀の希望的なインフレダイナミクスが変化する前に、世界の成長環境が悪化することだ」と述べた。

こうしたことすべてが、ほとんどのエコノミストが変更の可能性が低いと考えている理由を説明しています。3 分の 2 以上が、現在約 0% である 10 年国債利回りの目標が 2023 年以降に調整されるか、まったく調整されないと予想しています。 半分全体が、フロント ステアリング言語を強調するように調整することについても同じことを言っています。 基本的に、他の国よりもはるかに低い日本のインフレ率は、円が来年4月にどこにあるかに関係なく、より厳しい行動をとる理由になります.

「人々は日銀は異常だと言うが、日銀の金融政策決定も例外ではない」と元理事の白井さゆり氏は先週私たちに説明した。 同氏は、コアインフレ率の低さと、そのペースが低下するという企業や家計の期待を、日銀が方針を維持することが正しい理由として挙げました。 「他の中央銀行が日本の場合なら、利上げはしないだろう」と彼女は言った。

既製の解決策よりも、状況がオフィスでの行動を導く傾向があります。 また、決定を下す可能性が高い人々の意見を聞くだけでは不十分な場合は、北京で簡単なチェックを行うことができます。 中国は、新型コロナウイルス対策の最も厳しい側面から抜け出す方法を模索している可能性があります。 しかし、いくつかの単純なステップとは対照的に、アプローチの中核が翌年まで続く場合、日銀の好転の可能性もゼロに近いように見えます。

ブルームバーグの意見からの詳細:

• Kuroda は Yes にアクセスできません。 彼は試してみるべきですか?: 静脈ヘラジカ

• Covid Great China の再開は神話ですか、それとも必須ですか?: Chuli Ren

• 日本が円安を受け入れる誠意:静脈苔

このコラムは、必ずしも編集スタッフまたはブルームバーグ LP とその所有者の意見を反映するものではありません。

Daniel Moss は、アジア経済をカバーするブルームバーグのコラムニストです。 以前は、Bloomberg News for Economics のエグゼクティブ エディターを務めていました。

ジェロイド・レディはブルームバーグのコラムニストで、日本と韓国を担当しています。 彼は以前、北アジアのニュース速報チームを率い、東京オフィスの副責任者を務めていました。

このような他のストーリーは、次の場所で入手できます。 Bloomberg.com/opinion

「音楽マニア。プロの問題解決者。読者。受賞歴のあるテレビ忍者。」

More Stories

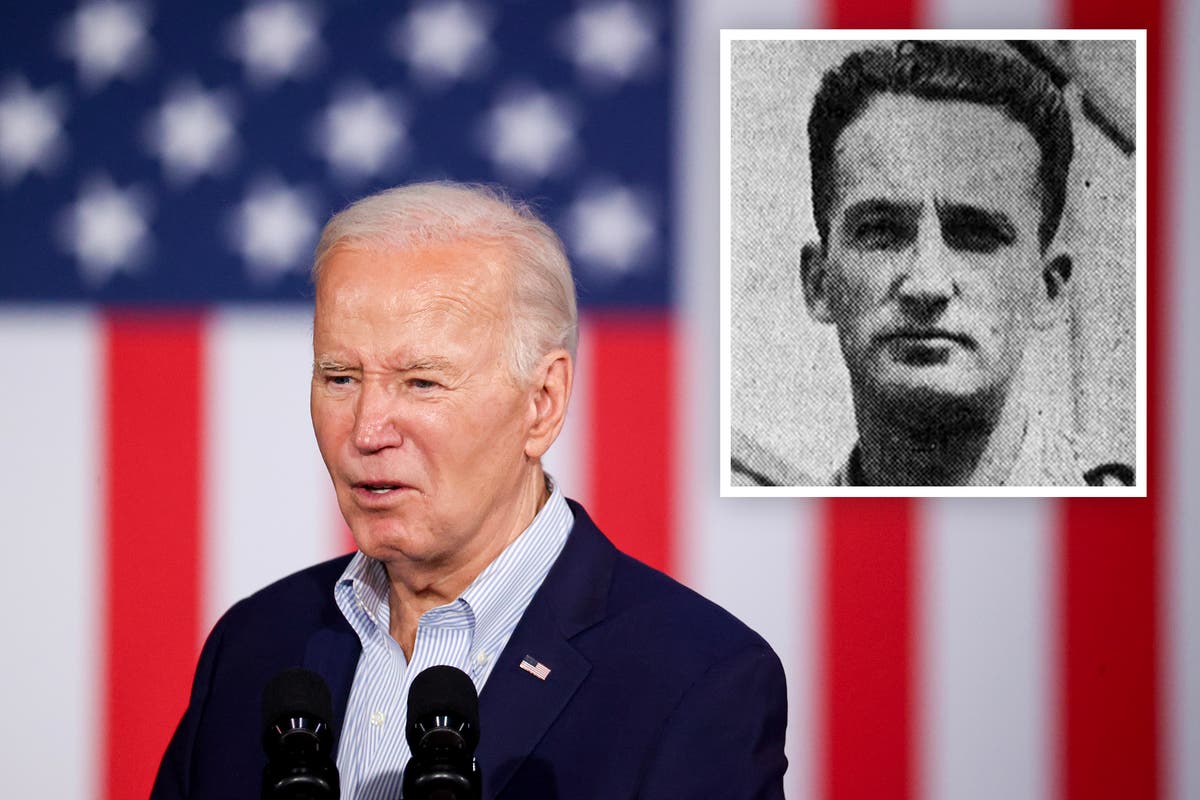

バイデン氏は日本の合併を阻止し、中国に新たな関税を課すことで米国の鉄鋼産業を守ると約束した

日本、17年ぶりに利上げへ

バイデン氏、日本の買収計画見直し中、USスチールを「完全米国企業」に維持すると約束