連邦準備制度理事会、ウォール街のエコノミスト、金融ジャーナリストの安心感にもかかわらず、米国は危険なほど不況に陥りそうです。 これは単なる怠惰な意見ではありません。 それがデータの内容です。

数字がそれ自体を物語るようにしましょう。

「深く、広範囲で永続的な収縮」

私が聞いたこととは反対に、少なくとも米国では、景気後退は国内総生産(GDP)の2四半期連続の低下によって定義されていません。 それよりも正確です。

また読む: 「偽の」停滞? GDPが弱いにもかかわらず、米国経済は現在良好な状態にあります

によると 全米経済研究所、アメリカの景気循環の公式の歴史家として認められている民間団体である「景気後退は、経済全体に広がり、数ヶ月以上続く経済活動の大幅な減少を伴う」。 主な要素は、深さ、広がり、持続時間です。

第1四半期のGDPの低下は、弱点が広まっていないため、基準を満たしていません。 それは経済の一部、つまり貿易赤字に限定されていましたが、残りの経済は健全な速度で成長しました。 実際、内需の強さから輸入は多かった。

そして、ちょうど終わったばかりの第2四半期の予測される減少(データがリリースされたときにわかります)も、個人消費ではなく住宅建設と在庫の増加に明らかな弱点があったため、普及基準を満たさない可能性がありますまたはビジネス生産。

実際には、NBERは基本的に、経済が拡大しているか縮小しているか、そして景気後退が深さ、有病率、期間のテストを満たしているかどうかを判断するために、6つの同時指標を調べます。

「」 米国は、大幅な雇用の減少と同時に失業率の上昇がなければ、不況に耐えたことはありません。 しかし、日本にはあります。 「」

最も重要な数字は、企業の調査で収集された非農業部門雇用者数の伸びです。 雇用は経済の健全性の最も本質的に重要な尺度であるだけでなく、給与調査はすべての同一の指標の中で最も統計的に信頼できるものです。

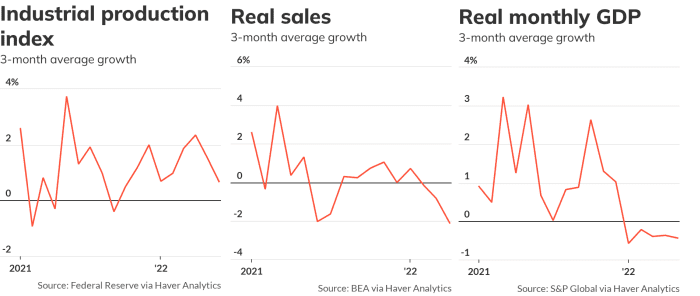

実質個人所得の伸び、工業生産、企業による実質売上高など、その他の要因も考慮されます。 (「本物」という言葉はインフレ率を意味します。)

全米経済研究所はまた、GDPの月次推定値、および家計調査から得られた民間雇用の別の見方にも注目しています。 NBERは失業率を使用していません。これは、失業率が遅れている指標であるためです。

同時ポインタ

マーケットウォッチ

これら6つの同時指標のうち4つ(実質可処分所得、実質売上高、民間雇用、月間GDP)は、過去3か月で減少しています。 (警告:従来のメーターは現時点で誤解を招く信号を送信しているため、入力に従来のNBERメトリックとは少し異なるメトリックを使用しています。ただし、どちらのメトリックによっても入力が少し遅くなります。)

5番目の指標である工場、鉱山、公益事業の産業生産は減速し、実際には先月減少しました。

6つの指標のうち、非農業部門雇用者数だけがまともな速度で成長し続けました。 これは私たちに経済への自信を与えるのに十分ですか いいえ 不況で? 通常、答えは「はい」です。 そのため、連邦準備制度理事会のクリストファー・ウォーラー総裁は、最近「失業率が3.6%の景気後退に直面しているとは言い難い」と述べたとき、非常に自信を持っていました。

米国は、大幅な雇用の減少と同時に失業率の上昇がなければ、不況に耐えたことはありません。 しかし、日本にはあります。

日本では、日本企業は収入が急激に落ちても従業員を維持する傾向があるため、失業を増やすことなく景気後退に陥ることがあります。 日本は高齢化社会であり、労働者は非常に不足しているため、企業は景気後退の間、景気が回復するまで(賃金と時間の削減で)労働者を雇用し続けるでしょう。

これは、企業が有能で意欲的な労働者の不足に直面している米国経済の現在のダイナミクスと非常によく似ています。 (日本と同様に米国にとっても構造的な問題となっている。) 人口統計が日本に似ている今、米国経済は日本のように振る舞い始める可能性があります。

世界的に薄暗い

経済が現在どのように進んでいるかを示すこれらの6つの指標とは別に、エコノミストは、近い将来の経済がどのようになるかを示す他の経済データを特定しました。 これらのいわゆる指標は世界的に暗いです。

マーケットウォッチ

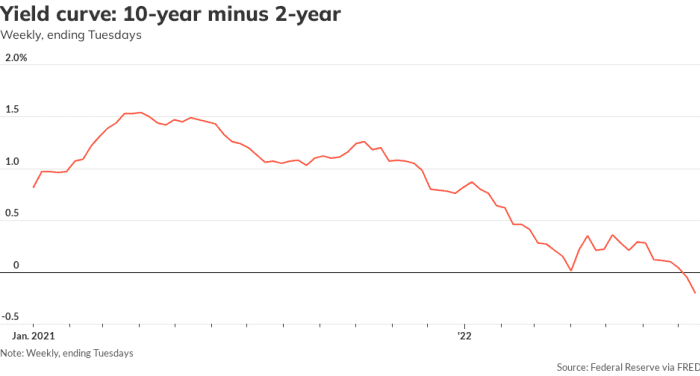

最も重要な主要な指標はイールドカーブです。これは、2年間のトレジャリーTMUBMUSD02Yのイールド間のスプレッドによって決定されます。

そして10年のノートTMUBMUSD10Y、

逆(または負)のイールドカーブは、今後の景気後退の唯一の最良の指標であり、最近は負になっています。 おそらくそれは反転したままになります。 それはおそらく起こらないでしょう。

その他の主要な指標

マーケットウォッチ

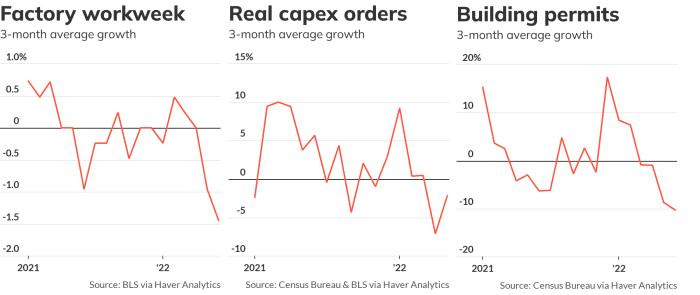

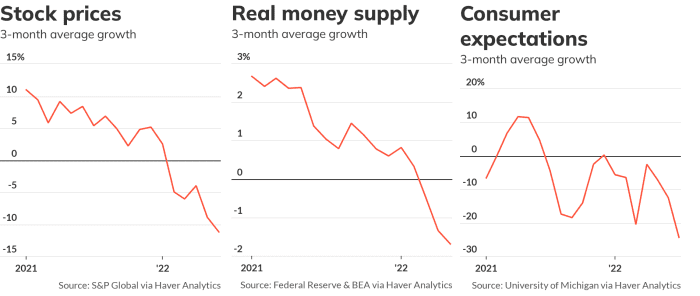

他の主要な指標はすでに否定的でした。 FRBが信用を引き締め、バランスシートを調整したため、マネーサプライは減少しています。

連邦準備制度が金利を引き上げ、住宅をより困難にするにつれて、建築許可(将来の建設を示す)は崩壊しつつあります。 家計が膨らむにつれて、消費者の期待は下がった。

企業も信頼を失っています。 消費者が削減するにつれて、企業は資本財への投資を減らし、工場は労働者の労働時間を減らしました。 SPX株価、

DJIA、

COMP、

予想収益の低下、金利の上昇、不確実性の高まりに伴い、苦しみました。

危険は大きい

私は水晶玉を持っていません。 私は経済を期待していません。 米国が不況に陥る運命にあるのか、それともすでに不況に陥っているのかはわかりません。 おそらくブルズは、消費者と企業に拡大を続ける自信と収入を与えるのに十分なほどインフレが穏やかになるということは正しいでしょう。

しかし、今年の景気後退のリスクについて、政策立案者、経済学者、投資家、ジャーナリストが無関心すぎるのではないかと心配しています。 データは、リスクが高く、増加していることを示しています。

Rex Nuttingは、25年以上にわたってMarketWatchの経済学について書いています。

レックスノッティングからも

本当の人手不足が迫っており、私たちがすることはすべてそれを悪化させています

FRBは経済をうまく動かすことすらできません

FRBのインフレ理論には大きなギャップがあります-所得は減少しています

なぜ金利がインフレを制御するための適切なツールではないのか

「音楽マニア。プロの問題解決者。読者。受賞歴のあるテレビ忍者。」

More Stories

ロイターの世論調査では、日本企業はトランプ大統領よりもハリス大統領の方がビジネスにとって良いと考えていることが示されている

日本のセブンイレブンオーナーが入札を検討中、アメリカのファンはコンビニフードを熱望

日本の大阪経済展示会は利益になりますか?企業はオープニングアプローチとして分割されています