日本は数十年にわたるデフレと経済停滞により、多くの人が世界第3位の経済大国である日本に熱意を示さなくなって以来、長い間国際投資家から無視されてきた。

しかし、8年間にわたるマイナス金利の終焉はデフレに対する勝利とみなされており、企業改革により同国の株式市場は再び投資家の注目を集めている。

ブラックロックによると、中リスクのマルチ資産ポートフォリオにおけるEMEA投資家の株式配分に占める日本株の割合は平均して3.6%で、MSCI ACWI指数における比重の5.4%を下回っている。

ファイナンシャル・プランナーの多くは、最近の日本株の上昇を見逃している。 主力の日経225指数は2023年に入ってから47%のリターンを記録し、米国、欧州、中国を上回っている。

投資家がこの動きに注目している兆しがある。 ブラックロックのデータによると、日本株ETFは先月全世界で69億ドルの流入を記録し、2023年6月以来最大の月間流入を記録した一方、欧州の投資家は13億ドルを割り当てた。

しかし、世界最大の資産運用会社は、市場はさらに前進する必要があると信じています。

企業改革、海外投資家の流れ、マクロ的な大転換はいずれも日本株にとって追い風となる可能性がある。

ブラックロック氏は、資本改善プログラムの強化を求める規制の圧力が自社株買いの増加につながり、消費を支える資産効果を生み出していると述べた。

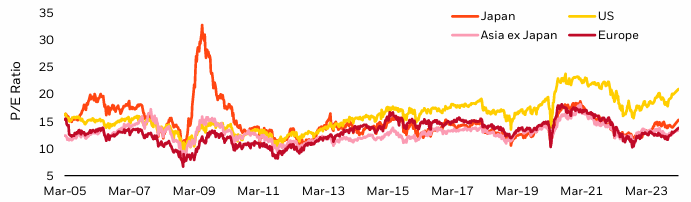

一方、バリュエーションは同国の歴史的平均や割高な米国株に比べて依然として割安だが、株式市場のパフォーマンスは好調な収益に牽引されそうだ。

アナリストらは同社の売上高を上方修正し、12カ月の売上高成長率予想を7.9%とした。

図表 1: 12 か月先予想PER

出典: ブラックロック

日本銀行(日銀)が最近、2007年に初めて金利を引き上げ、ETF購入プログラムを終了したことにより、デフレサイクルとの戦いに勝利する可能性がある。

それにもかかわらず、インフレは政策目標の2%に向けて加速する賃金上昇によって引き起こされるのではなく、円安によって促進されているのではないかとの懸念が最近高まっている。

しかし、ブラックロックは賃金の伸びは正しい方向に向かっていると信じている。

「日本最大の労働組合グループの組合員はこれまでのところ、平均年間昇給率5.28%を獲得しており、昨年の3.8%を上回っており、過去30年間で最大の増加となっている」と報告書は述べた。

「投資家は可能な限り日本資産への制約のないエクスポージャーや、大型輸出株からの機会に目を向けるべきだ。」

これが投資家にチャンスをもたらす可能性があるにもかかわらず、日銀のマイナス金利政策導入の決定は、短期的にはある程度のボラティリティを引き起こす可能性がある。

これはすでに市場で感じられており、日経平均株価は3月19日以来6.5%下落した。

ただし、日銀は長期国債の購入を継続しながら緩和的な金融政策を維持すると表明しているため、日本国債は金利上昇の影響を感じる可能性がある。

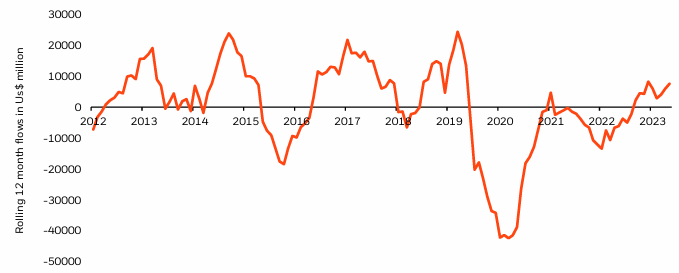

外国人投資家の流入と国内投資家の投資への関心は、その国の株式市場を押し上げる可能性があります。

ブラックロック氏は「たとえ外国人投資家が2023年に戻ってきたとしても、数年間は売りが続くだろうが、それはiシェアーズの流れと外国機関投資家の流れの両方が中立に戻ることを意味するだけだろう」と述べた。

「指数における日本の比重がより高い時価総額にリバランスされるため、パッシブ投資家は割り当てを維持するために日本株を買い続ける必要がある。」

図 2: 投資家は依然としてオーバーウェイトではない

出典: ブラックロック

検討すべきETF

日本株へのエクスポージャーを増やしたい投資家にとって、検討すべきヘッジなしETFは約80社あります。

市場最大の ETF は、総額 55 億ドルの iシェアーズ コア MCSI ジャパン IMI UCITS ETF (SJPA) で、総経費率 (TER) は 0.12% です。 一方、アムンディ・プライム・ジャパンUCITS ETF(PRIJ)は手数料0.05%で市場最安値となっている。

「インターネットの伝道者。作家。筋金入りのアルコール依存症。テレビ愛好家。極端な読者。コーヒー中毒者。たくさん倒れる。」

More Stories

台風シャンシャンが日本を襲う。何百万人もの人々が退去を求めた

台風シャンシャンが日本を襲い、少なくとも3人が死亡した

台風シャンシャンの接近に伴い、日本は特別警報を発令しました