日本株は日本銀行 (BOJ) の緩和的なスタンスによって支えられていますが、西側諸国のタカ派的な政策スタンスは、この地域の株にとって逆風となる可能性があります。

米国や欧州と比較して、日本の株式は緩やかなインフレのピークに直面しています。 また、日本企業は強力な価格決定力を持っているため、利益率がインフレ圧力に対処するのに役立ちます。

西側の先進国市場 (DMs) とは異なり、日本はまだ完全に再開していません。 2022 年後半から 2023 年に再開するとき、経済は改善すると予想されます。 これは、DM のカウンターパートの開発が冷え込んでいるときに重要です。

現在、日本株は欧米株に比べて大きな上昇の可能性を誇っています。 日本株は 2024 年 3 月までに最大 27% 上昇する可能性があります。

これまでのところ困難な年でしたが、日本株の見通しは、第 3 四半期にいくつかの触媒が出現したことで改善されており、強力な上昇の可能性が期待されています。 この短い更新では、日本がDMでトップの銘柄選択である理由を概説します。

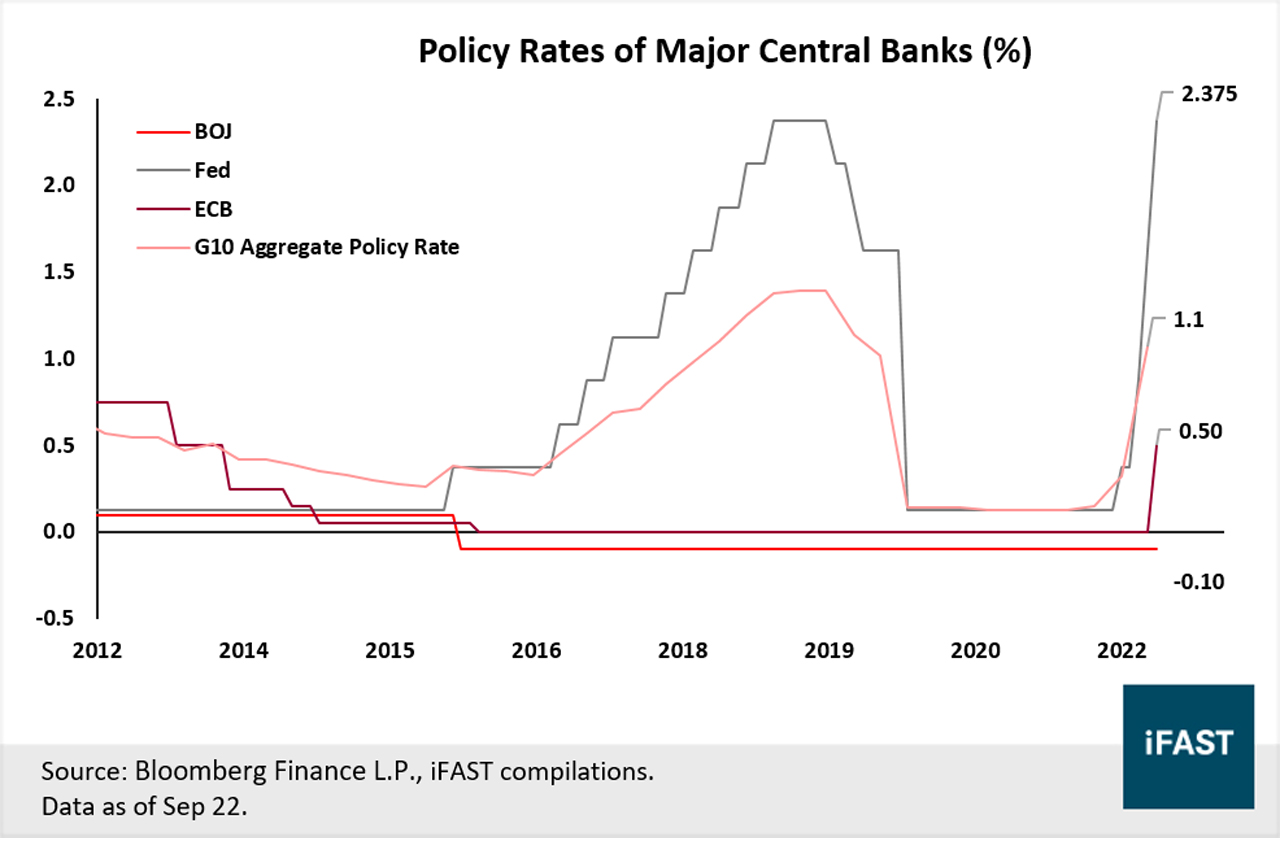

日本の政策金利は引き続きマイナス、主要中央銀行は急速に利上げ

政策の方向転換

日本銀行 (BoJ) は緩和的な金融政策スタンスを追求し続けており、これは日本株を支えるだけでなく、地域のマクロの健全性をも支えています。

対照的に、米国連邦準備制度理事会 (FRB) と欧州中央銀行 (ECB) は積極的な引き締め姿勢を堅持しており、数か月にわたる執拗な利上げの後、成長ペースが鈍化しています。

日銀はインフレ指標が耐えられることから、今後もハト派的なスタンスを維持するだろう。 日本の総合インフレ率は前年比で 2.6% (2022 年 7 月まで) であり、同時期に米国 (8.5%) やユーロ圏 (8.6%) で見られた高水準を大きく下回っています。 .

日本のインフレ率は、日銀の目標である約 2% の範囲内にとどまっており、緩和的なスタンスの主張が強まっています。

重要なのは、賃金が大幅に上昇していないことです。 今年の「Shunto」交渉では、日本の優良企業の経営陣が組合全体の賃金交渉のために組合と会合し、新年度の従業員給与のトーンを設定した。 2.3% で、昨年の 1.8% よりわずかに高く、政府の目標である 3% には大きく及ばない。 これは、8 月の平均時給が 5.2% 上昇した米国とは対照的です。

大まかに言えば、日銀の緩和的なスタンスは、インフレ率が予想以上に上昇し、中央銀行の予測を大幅に上回るまで継続すると予想されます。

西側諸国のタカ派的な政策スタンスがこの地域の株式にとって逆風として作用する一方で、日本の株式は日銀の緩和的なスタンスからサポートを受けるでしょう。

コンセンサスでは、日本は第 1 四半期から第 2 四半期に遅れをとった後、比較的力強い成長を遂げると予想しています

インフレは穏やかで、企業の価格決定力は強い

また、日本企業は強力な価格決定力を持っているため、インフレの上昇を相殺するのに役立ちます。 これには 2 つの明確な兆候が見られます。 まず、auじぶん銀行の日本PMIレポートと短観調査(幅広い日本企業を対象とした主要調査)は、企業が2022年第2四半期に商品価格の引き上げを開始したことを報告しています。

第二に、日本企業は消費者へのコスト転嫁にも成功しています。 ここ数カ月、日本の CPI は急激に上昇し、PPI を上回りました。これは、企業による生産コストの上昇の結果、消費者物価が上昇していることを示しています。

さらに、これらの企業の売上高は引き続き堅調に推移しており、消費者がこれまでの値上げを吸収できていることを示しています。

日経平均株価の業績予想と値動き

2022年後半、2023年の再開にプラスの影響

ほとんどの西側先進国市場は 2021 年後半までに再開する予定ですが (今年はほぼ完全に再開されます)、日本は部分的にしか再開していません。 これは、ほとんどの西側諸国がすでにプラスの成長を遂げていることを示唆しており、これは過去 6 ~ 9 か月のマクロ データに反映されています。

一方、日本はこれほどの成長加速をまだ経験していない。

2022年後半から2023年にかけての再開時には、日本経済は改善すると予想しています。 これは、DM 諸国の成長が鈍化する中、日本経済の勢いを後押しするタイムリーな措置です。 米国や欧州と比較して、日本のマクロ見通しは楽観的であり、コンセンサスの GDP 予測と一致しています。

日本がアメリカやヨーロッパよりもトップの銘柄選択である理由

強い上昇の可能性

私たちの評価に基づくと、日本株は現在、欧米株に比べて大きな上昇の可能性を秘めています。 日本株 (日経 225 指数で測定) については、2025 年 3 月までに最大 34% の上昇が見られます。

一方、2024 年末までに米国株式は 9% (S&P 500 指数で測定)、欧州株式は 17% (STOXX 600 指数で測定) のリターンを期待しています。

以上の理由から、先進国市場では日本株を選好します。 ポートフォリオ構築の観点から、欧米株よりも日本株に多くのエクスポージャーを配分することをお勧めします。

商品戦略の観点からは、円エクスポージャーを維持しながら、日本株に対して無制限のアプローチをお勧めします。

日本の株式市場へのエクスポージャーを求める投資家には、iシェアーズ MSCI ジャパン ETF のパッシブ アプローチをお勧めします。 積極的なアプローチとしては、円エクスポージャーを維持するためにヘッジなしの株式クラスを選択し、Affin Hwang World Series – Japan Growth Fund – Ringgit をお勧めします。

「インターネットの伝道者。作家。筋金入りのアルコール依存症。テレビ愛好家。極端な読者。コーヒー中毒者。たくさん倒れる。」

More Stories

オールブラックのジョーディ・バレットが週末に選んだユニークなスポット:日本よりレンスター

日本の首相が留学先のノースカロライナ分校を訪問

日本初の二元燃料LNGバンカー船が最初のバンカーを閉鎖(ギャラリー)