「投資は、ペンキが乾いたり、草が生えてきたりするのを眺めるようなものであるべきだ。興奮したいなら、800ドルを持ってラスベガスに行きなさい。」 – ポール・サミュエルソン

火曜日、日本の日経平均株価は1990年以来初めて3万3000円を超えた。 私たちは日本の株式市場を他の世界的なベンチマークと比較してベンチマークし、それが通用するかどうかを確認することにしました。

日経225指数は現在、年間で30%上昇しているのに対し、S&P500世界指数は14%、MSCI世界指数は12%となっている。 日経平均株価は円で表示されているため、30%の上昇は少し誤解を招きますが、米ドルで表示した場合でも、前年比で20%上昇しています。

好調な業績にもかかわらず、日本の指数は1989年のピークである38,957を14%下回っている。 なぜ今、日本の業績はこれほど好調なのか、そしてこの10年にわたる不況の原因は何なのか?

失われた10年: 日本のデフレ崩壊

1960 年から 1989 年にかけて、日本経済と株式市場は黄金時代を迎えました。 地元消費と輸出の拡大(と思う) ソニー と トヨタ )この国を世界第二位の経済大国として確立するのに貢献しました。 1980年代だけでも、日本が投資先となったことでベンチマーク株価指数は500%上昇した。

よくあることですが、1989 年に中央銀行が不動産市場と株式市場の投機を促すために金利を引き上げたとき、ブームはバブルに変わりました。 デフレ資産バブルは長期にわたる影響を及ぼし、日本経済を世界経済の中で異常なものにしました。 ほぼゼロ成長、インフレ、金利。 日本の株式市場は14年間で80%下落し、世界的な低迷から一転した。

低成長と投資家へのリターンの低さ

世界の投資家は14年間にわたる弱気相場を経て警戒していた。 しかし、彼らがつい最近まで帰国を躊躇していた理由はそれだけではなかった。 バブルがはじけたとき、資産価格の暴落により企業のバランスシートは悲惨な状況に陥った。 その後、企業はより慎重になり、キャッシュフローを再投資するのではなく、キャッシュフローに固執するようになりました。 資本が 0.01% の利益を得る銀行口座にある場合、投資した資本から利益を生み出すことはできません。

世界の投資家を勇気づけた 3 番目の要因はコーポレート・ガバナンスです。 最近まで、株主は企業業績についてほとんど発言権を持たず、企業のリーダーたちは収入を生み出すことよりも流動性(つまり、現金と健全なバランスシートを持つこと)を優先していました。

これらの大きな課題に加えて、日本の市場は外国人投資家にとって決して「使いやすい」ものではありません。 企業情報は、特に日本語以外の言語では入手が困難であり、規制環境も複雑です。

アベノミクスと株主還元

2012年、故安倍晋三首相は経済を活性化させるための新たな戦略を実施した。 アベノミクス それは、収益化の廃止、財政刺激策、構造改革の組み合わせに基づいていることが知られていました。 金融および金融プログラムは成功はまちまちでしたが、投資家の信頼を回復しました。 株価は 2012 年に回復し始め、その年がバリュエーションの最低点となりました。

構造改革は長期的にはより重要になる可能性があり、その成果は今出てきています。 最も注目すべきは、コーポレートガバナンス・コードが2014年に導入されたことです。 企業は現在、株主への対応を進めており、リストラ、自社株買い、不採算資産の売却などを通じて株主利益を向上させる方法を検討し始めている。

最新の動きは、4月に施行された東証(東京証券取引所)の組織再編である。 新しい構造は組織(場合によっては軍隊)を奨励します。 より透明性が高く株主に優しいものとなり、流動性と株主価値が高まります。

コーポレート・ガバナンス以外でも、日本の政策立案者らは官僚主義をやめ、支援的なスタートアップエコシステムを構築し、特定の産業に労働者を供給するために移民を増やす方法を検討している。

国や経済を投資にとって魅力的なものにする政治的、法律的、財政的特徴について考えてみると、そのいくつかは当てはまります。

現在の上昇相場を動かしているものは何でしょうか?

構造改革はおそらく利益の改善に貢献したが、現在の上昇を促進する要因は他にもある。

円安と中国経済の再開が輸出を押し上げた。 日本のインフレ率も上昇しており、これは日銀が数十年にわたって達成しようとしてきたことであり、これが個人消費を刺激している。

外国人投資家もバークシャー・ハサウェイの日本投資の収益性に注目し始めている。 2020年、ウォーレン・バフェットは日本の5大企業の株式を購入し始めました(以下を参照)。 そのうちのいくつかは現在 200% 以上上昇しています。

次はどこでしょうか?

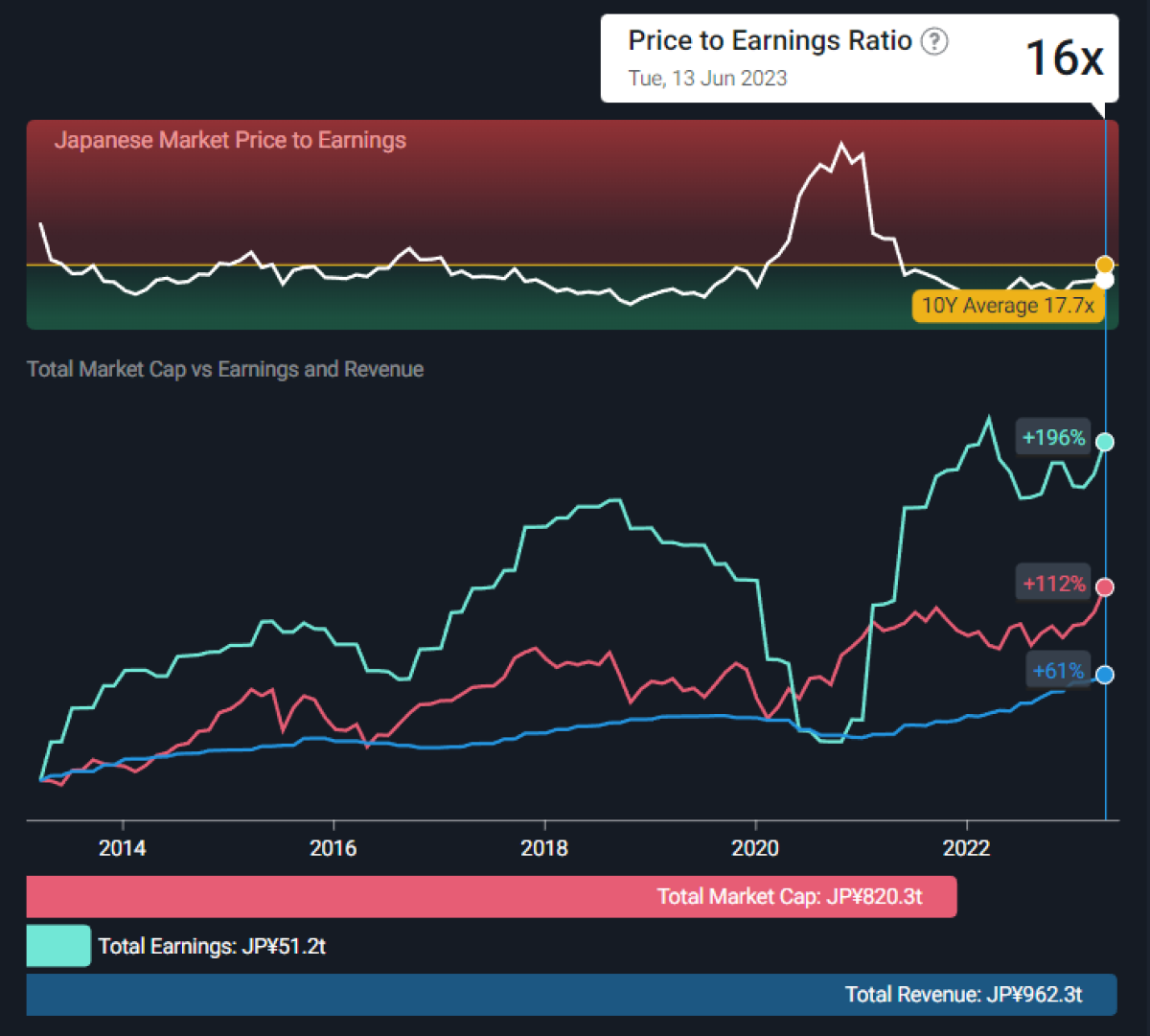

最近の上昇にもかかわらず、日本の平均株価収益率は依然として10年間の平均である17.6倍を下回っています。 の CAPE 比率は 21 倍に近いしかし、それでも平均を下回っています(説明した最近の記事を参照してください) CAPE比率とは何ですか? 英国市場向け)。

たとえバリュエーションが妥当な場合でも、上に挙げた触媒が中期的に市場を支え続ける可能性があり、逆になればその逆の効果をもたらす可能性がある。

長期的なイメージは非常に興味深いです。 企業が現状維持ではなく株主還元を重視するようになると、企業環境や経済は一変する可能性があります。

現時点では、日本の株式市場は外国人投資家にとってあまりアクセスしにくいものであり、米国証券取引所には価値10億ドル以上の日本企業9社が上場されている。 店頭取引所には多くの企業が上場していますが、外国人投資家のほとんどは現在 ETF に限定されています。 iシェアーズMSCIジャパンETF。 企業が貿易および資本リソースの改善に努めるにつれて、この状況は変化する可能性があります。

安倍晋三氏が始めた改革が続けば、日本は投資家にとって新たな機会となるだろう。

チェック 日本の株式市場に関する当社の分析業界のトレンド、市場およびセクターの評価、パフォーマンス統計などに関する洞察を入手します。

他に何が起こっているのでしょうか?

まず、先週述べた主要なデータリリースの要約です…

- 🇺🇸米国 中央銀行 フェデラルファンド金利は5.25%となった 予想通り。 しかしパウエルFRB議長は、一時停止は利上げの終了を意味するものではないと警告した。 実際、金融政策委員会のほとんどのメンバーは次のように予想している。 今年はあと2回ハイキング 来年は少なくともあと1回の利上げが行われる可能性が高い。

- 🇺🇸米国メーカー価格 0.3%下落 5月は前年同月比1.1%上昇にとどまった。 これは、エネルギー価格の低下と輸入に対する米ドル高の影響によるものです。

- 🇺🇸 米国の消費者物価 4%アップ 5月の前年同月比は4月は4.9%だった。 これは予想の4.3%を下回ったものの、良いニュースは、インフレの「より粘り強い」要素を含むコアインフレ率が0.2%から5.3%に低下したことだ。 このことは、インフレ率を目標水準の2%に引き下げるには時間がかかる可能性を示唆している。

- 🇬🇧 英国の雇用データ 雇用市場が予想よりも堅調であることを示唆した。 の 失業率は3.8%まで低下した請求者の数は減り、賃金は上昇した。

- 🇬🇧 英国のGDP 0.2%上昇 3月に落ちて4月。 この改善は、自動車販売と消費者サービス支出の改善によるものです。 好調な経済指標や雇用統計を受けて、BOEが追加利上げを行う可能性が高まっている。

- 中国の🇨🇳 中央銀行 短期借入金利を0.1%引き下げ1.9%とした。 3月以降勢いを失いつつある景気回復を再燃させる狙い。

次に、注目に値すると思われるニュースがいくつかありました…

-

🚙 テスラ 今では両方が許可されます ゼネラルモーターズ と フォード 電気自動車は2024年からスーパーチャージャーネットワークを使用する予定です。

- この展開に対する反応はさまざまだ。 良い面としては、テスラの充電基準が変更されることです の 北米の充電規格。 また、他の車両への充電サービスも提供することで新たな収益を生み出すことになる。

- 一部のアナリストは、同社が重要な競争上の優位性を放棄していると考えている。つまり、充電ネットワークはテスラ独自のものではなくなるということだ。 現時点ではそれが真実だが、テスラがこれを進めなければ、依然として大規模な競合ネットワークから締め出される可能性がある。

-

🔋 ティッセンクルップ・ヌセラ (どうぞ、そう言うのは楽しいです!) これは、久しぶりのヨーロッパ最大の IPO となります。 同社はグリーン水素の製造に使用される水素電解装置を開発しており、ドイツとの合弁会社です。 ティッセンクルップAG そしてイタリアの デ・ノラ。

- Nucera は大手の純粋上場水素会社となり、投資家に提供される予定 クリーンエネルギーへの移行 検討すべき新しいリスト。

-

市場の低迷により上場は以前に延期されたが、その後の続報は市場に対する信頼感向上のもう一つの兆候である。

来週の主なイベント

木曜日のパウエルFRB議長の米議会証言は今週の重要なイベントとなる。 投資家は同氏が議会に最新情報を発表し、委員会のメンバーからの質問にどう答えるかに興味があるだろう。

その他の注目すべき米国の発表には、火曜日の建築許可件数と住宅着工件数が含まれる。 これらは、米国の建設業界と、傾向が改善しているかどうかについてのより良い洞察を提供します。

英国のインフレ率は水曜日に発表され、その後イングランド銀行(BOE)が木曜日に金利決定を発表する予定だ。 今年の金利は5.5%で終了すると予想されており、さらに4.75%への利上げが期待されるのはほぼ確実だ。

以下の企業はまだ四半期決算を発表していません。

この記事についてコメントがありますか? 内容が心配ですか? 直接お問い合わせください。 あるいは、[email protected] に電子メールを送信してください。

シンプリー・ウォール・ストリートのアナリスト、リチャード・ボウマン氏とシンプリー・ウォール・ストリートは、言及されたどの企業とも立場を持っていない。 この記事は一般的なものです。 SWS従業員からの以下のコメントはすべて彼ら自身のものであり、財務上のアドバイスとして解釈されるべきではなく、必ずしもウォール街の見解を代表するものではありません。 別段の指示がない限り、コメントを提供している SWS スタッフは、記事内またはコメント内で言及されている組織のいずれの役職にも就いていません。当社は過去のデータと偏りのない方法論を使用したアナリストの予測に基づいた分析のみを提供しており、当社の記事は財務上のアドバイスを目的としたものではありません。 これは株式の売買を推奨するものではなく、お客様の目的や財務状況を考慮したものではありません。 私たちは、基礎データに基づいた長期的で焦点を絞った分析を提供することを目指しています。 当社の分析では、価格に敏感な企業の最近の発表や質の高いコンテンツは考慮されていないことに注意してください。

「インターネットの伝道者。作家。筋金入りのアルコール依存症。テレビ愛好家。極端な読者。コーヒー中毒者。たくさん倒れる。」

More Stories

APIセキュリティ:デジタル世界の見えない盾

東京発見:よりスムーズな旅のための実用的な旅行のヒント

富士山が噴火したら何が起きる?被害予想と対策を解説