Getty Images経由のMatthew Colombo / DigitalVision

投資論文

日本での投資機会を探しているうちに、伊藤忠商事 (OTCPK: ITOCF) に注目しました。 日本の商社 ピア。 それで 日本経済や企業ビジネスへのエクスポージャーを探している投資家が考慮すべきと思われるパフォーマンスと格付けのニュアンスを発見しました。

会社

伊藤忠商事は現在、時価総額で三菱商事 (OTCPK: MSBHF) に次ぐ日本第 2 位の「ビッグ 5」商社です。 伊藤忠商事の事業は 8 つのセクターに分かれており、産業、製造、サービスの各セクターにまたがっています。

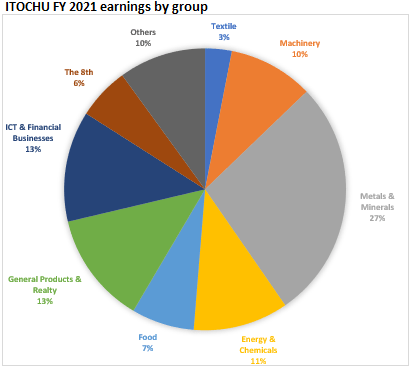

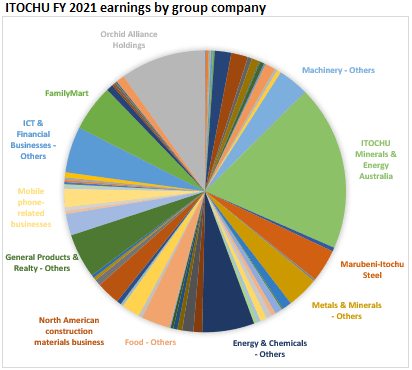

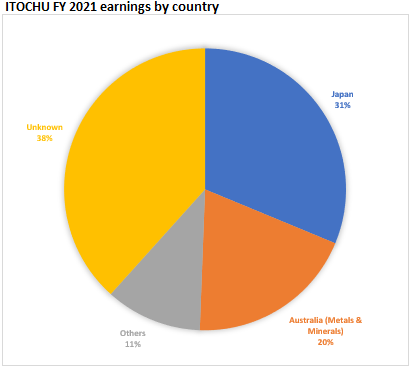

配当を促進するすべての事業セグメントによる十分に分配された貢献 (決算発表から集計) 上位企業別の内訳は、すべての分野での貢献を示しています(決算発表から作成) 国別内訳を見ると、伊藤忠商事は主に日本に注力していることがわかる(決算発表資料より作成)

いとちょう 記録的な利益を宣言する 2021年度は8200億円。 内訳は、オーストラリアの金属および鉱物事業 (記録的な高値の鉄鉱石および石炭価格に支えられている) だけでもかなりの部分を占めたものの、すべてのグループからのバランスの取れた貢献を示しています。 経営陣は、結果の提示で「リソースのない割合」測定値 (73%) を送信することに注意する必要があります。これは、コモディティ価格の変動による予期しない利益/損失に過度に依存しないという明確な意図を反映しています。

各セクターのトップパフォーマーを分類し、全体的な強みをよりよく視覚化するために、収益の主なドライバーを特定することは非常に困難であることがわかりました. むしろ、伊藤忠商事は、全体の利益に均等に貢献する企業をすべての分野で多数集めているように見える。 会社自体は、グループ会社の 90.9% が年間黒字を計上したと述べています。

同様に、利益を国別に分類しようとしても決定的な結果は得られませんでしたが、日本国内の企業が企業の利益の大部分を担っている可能性が高いことがわかりました。 これにより、伊藤忠商事の強みを正確に特定することはできませんでしたが、伊藤忠商事は日本のビジネス環境をバランスよく反映しているという意見が形成されました。

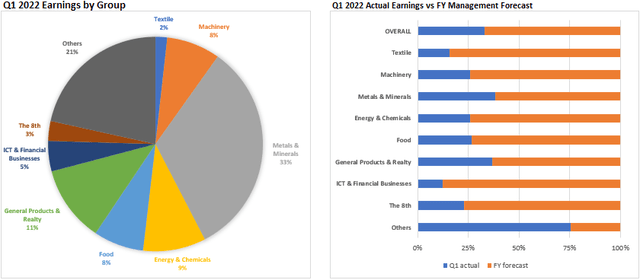

最近発表された 2022 年第 1 四半期の収益 2,310 億円から、通期の経営陣の予想 (7,000 億円) に対して 33% の進捗を示しています。 セグメンテーション セグメンテーションを分析すると、セグメント全体で公平に一貫したパフォーマンスが見られ、同社は通年の期待に応えるために順調に進んでいると予想されます。

伊藤忠商事は、第 1 四半期の利益 2,310 億円(決算発表資料より集計)を経て、通期見通しの 7,000 億円を概ね達成する方向に進んでいます。

評価

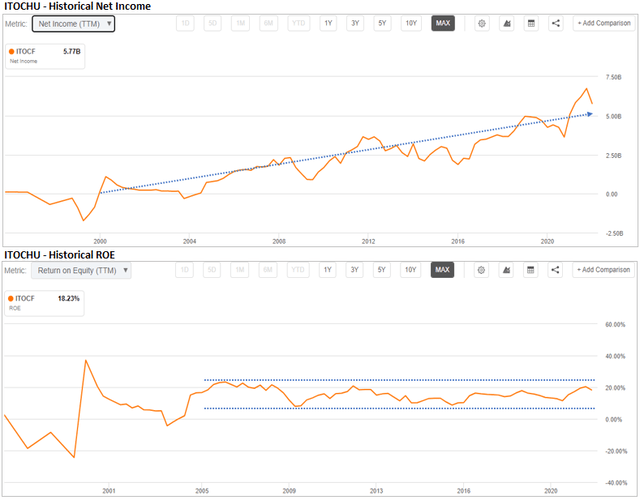

過去の業績の分析は、2005 年以降、利益が徐々に増加する明確な傾向を示している同社を反映しており、以前の景気後退 (2008 年の世界的な金融危機と 2020 年の景気後退の流行) で示された回復力も示しています。 収益の安定性は、バランスの取れた事業ポートフォリオと、コモディティへのエクスポージャーとその価格変動を減らすことに重点を置いていることに起因する可能性があります。 この期間の株主資本利益率は 8 ~ 20% の範囲にとどまりました。これは、収益の持続可能性だけでなく、資本の配置と再投資の成功した実績の兆候でもあります。

同社は、利益を着実に増加させ(上)、非常に安定した株主資本利益率(下)の実績を示しています(検索アルファ)

この期間の過去の PER は 6 ~ 10 倍に大きく制限されていました。 現在およびフォワード過負荷の P/E は、この範囲の中間にあります。 投資価値の観点からは、最近の過去のリターンが 8 倍の P/E で一貫して 10% を超える銘柄は魅力的です。 今年の収益は予想に近く、妥当な P/E 比率で取引されているため、公正価値は約 28 ドルと計算されました。

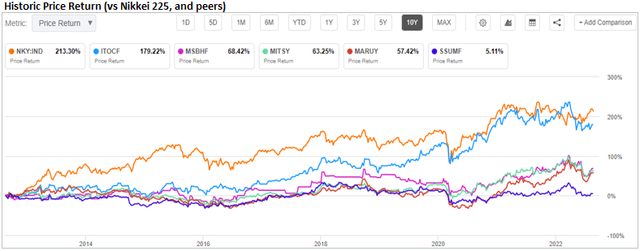

「日本のビジネス環境のバランスのとれた逆転」という以前の主張を正当化するために、日経 225 (NKY: IND) に対する株価のベンチマークを調べ、過去 10 年間の伊藤忠商事の値動き (179%) に注目しました。年は指数 (213%) と比較されます。 とともに 日経225のPER また、この期間中もほとんどがレンジバウンド (16-22x) であり、日経 225 の利益の伸びは伊藤忠商事とほぼ同じペースであると計算されました。 確かに、指標がそのコンポーネントの 1 つに沿って動作することは特に注目に値するものではありませんが、業界の同業他社 (三菱商事、三井物産 (OTCPK: MITSY)、丸紅株式会社 (OTCPK: MRUY)) については同じことが言えません。株式会社住友商事(OTCK:SSUMF))

過去 10 年間、ITOCF の価格 (水色) は同業他社とは異なっており、現在は日経 225 を密接に追跡しています。 (アルファ検索)

ピア比較

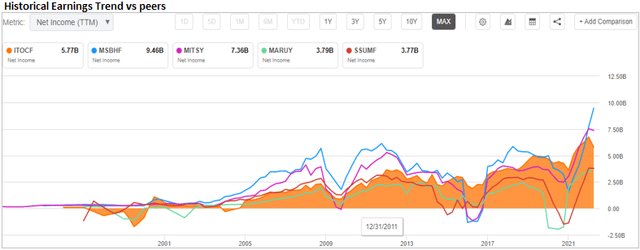

同業他社と比較した株価のアウトパフォームは、これら 5 社の過去の収益を比較することでおそらく説明できます。 5社すべてが時間の経過とともに収益の増加傾向を示していますが、伊藤忠商事はより一貫して上昇傾向にあり、競争はその代わりにコアコモディティ事業の好況と不況の循環傾向をたどってきました。 これら 4 つの有望なピアによって取引される C.5x P/E レシオは、より高い P/E 倍数を予測する能力に対して「報われた」ITOCF と比較して、利益のボラティリティに対するリスク プレミアムが設定されています。

伊藤忠商事は同業他社に対してより安定した収益軌道を示していますが、すべての企業が時間の経過とともに成長しています (アルファ検索)

日本の商社は独自のビジネス環境で事業を展開しており、多くの場合、互いに類似した業界で事業を展開しており、それぞれが効率性の高いポケットと地理的な拠点を特定して、競争上の優位性を維持しています。 伊藤忠商事の強みは、資源セクターへのエクスポージャーを減らし、現地での事業に重点を置いていることです。 この状況は、すぐに他の商社によって脅かされることはないと信じており、したがって、伊藤忠商事はその競争上の地位を守ることが期待できます。

ただし、理論的には、多くの孤立した事業のポートフォリオにより、各企業は競合他社 (非営利企業) に対する参入障壁が低くなり、破壊的技術によるリスクが高くなります。 これは過去も未来も同じですが、伊藤忠商事の文化、知識、ネットワークには計り知れない価値があることを歴史は示しています。

リスク

今後の伊藤忠商事の業績を左右する以下のテーマを募集します。

日本経済の強み: 現在の環境では 私たちそしてその ヨーロッパ人、 そしてその 中国語 経済成長は鈍化すると予想されており、代わりに私たちは日本にチャンスを求めてきました。 日本は他の主要国の経済的逆風から身を守り、今後2、3年で世界的により強い基盤を築くことができると私たちは感じています. 日本経済が回復力を示せば、日本企業全般に利益がもたらされると考えています。

製品の多様な組み合わせ: すべてのセグメントで列挙された事業は強力に機能しており、潜在的な将来の成長の複数のストリームを提供し、一部の事業の孤立した業績不振から保護しています. これが将来の報告期間に続くかどうかを確認する予定です。

景気後退環境における利益成長と回復力: 今後の景気後退局面においても、伊藤忠商事の継続的な収益成長の記録が維持されることが期待されます。 しかし、同社の強みと成長ドライバーを特定することの難しさは、将来のパスを決定することを困難にしています。 おそらく、彼が最も収益性の低い事業の規模を縮小し、収益を最大化する新しい機会を見つけるだろうと想像することはできますが、より現実的な見方をしたいと思います.

持続可能性への否定的な焦点: 伊藤忠商事の責任において正しい道を歩んでいることは認めますが、 サステナビリティ目標 排出量の多いビジネスから撤退し、既存のワークフローを合理化することで、同社が顧客やより広範な経済のエネルギー変革と設備投資をサポートし、収益化するために積極的に位置付けているとは思えません。

サステナビリティは、今後数十年間の成長を牽引する最も重要なテーマになると考えており、伊藤忠商事はこれを活用する環境を整えていると考えています。 伊藤忠商事がこの努力にリソースを集中させない場合、伊藤忠商事がこの成長を同業他社に奪ってしまうリスクがあると感じています。

地政学的リスク: 伊藤忠商事は、地政学的な敵意がエスカレートした場合に脆弱になる重要な国際的存在感を持っています。 ただし、ローカルでの運用に重点を置いているため、同業他社と比較して脆弱性は低くなるはずです。 さらに、日本や志を同じくする経済圏の企業が、新たなビジネス チャンスを提供することで利益が得られる可能性があります。

結論

伊藤忠商事は、地域経済に重点を置き、資源への過度の依存から脱却することで、競合する日本の商社との差別化を図っています。これは、業界へのエクスポージャーを求めているが、コモディティ市場での大きなエクスポージャーには熱心ではない投資家にとって、説得力のある理由となる可能性があります。

代わりに、日経 225 に対する伊藤忠商事の相対的な魅力を示し、その違いをお聞きしたいと思います。 一方では、セクター構成が異なります。テクノロジー、消費財、ヘルスケアなどの分野は、伊藤忠商事のビジネス モデルにおいて過小評価されていません。 また、伊藤忠商事の P/E の 8 倍の値のベンチマークによると、日経 225 の 16 倍のセキュリティを提供します。伊藤忠商事と日経 225 の両方が、日本企業の全体的なパフォーマンスに対する合理的な幅広い賭けになると考えています。 投資家がITOCFへの投資を検討している場合、日経225のアルファがどこにあるかについて明確な意見を述べるよう投資家に求めます。

当面は、28 ドルを目標に、市場価格がこのレベルを大幅に下回るかどうかを注視します。

「音楽マニア。プロの問題解決者。読者。受賞歴のあるテレビ忍者。」

More Stories

ロイターの世論調査では、日本企業はトランプ大統領よりもハリス大統領の方がビジネスにとって良いと考えていることが示されている

日本のセブンイレブンオーナーが入札を検討中、アメリカのファンはコンビニフードを熱望

日本の大阪経済展示会は利益になりますか?企業はオープニングアプローチとして分割されています