ほぼすべての日本の主要銀行の流動性カバレッジ比率は前年比で低下し、潜在的な景気低迷に耐える能力が低下した。

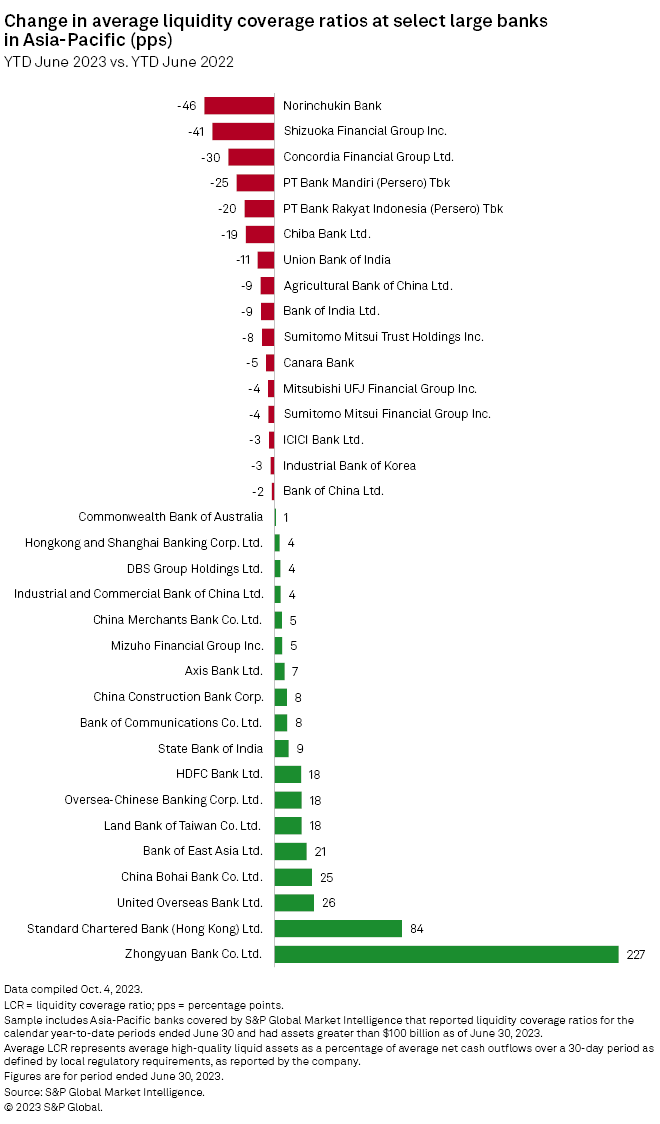

昨年、年間ベースで最大の下落を記録した10行のうち、邦銀5行が含まれていた流動性カバレッジ比率(LCR) S&P グローバル マーケット インテリジェンスがまとめたデータによると、6 月 30 日の時点でアジア太平洋地域では。 データによると、残りの5人はインド人2人、インドネシア人2人、中国本土1人だった。 サンプルには資産1000億ドルを超える地方銀行が含まれている 6月30日までの年初から現在までのカレンダー期間について報告された市場情報の流動性カバレッジ比率によってカバーされています。

農林中央金庫の平均流動性カバレッジ比率は前年同期比46ポイント低下の207.50%となり、アジア太平洋地域の主要銀行の中で最大の低下となった。 株式会社静岡フィナンシャルグループの流動性カバレッジ比率コンコルディア・フィナンシャル・グループ・リミテッドの株式は41パーセントポイント下落し、コンコルディア・フィナンシャル・グループ・リミテッドの株式は30パーセントポイント下落した。

当座資産

同社によると、平均流動性カバレッジ比率は、現地の規制要件で定義されている30日間の平均純現金流出額に対する平均的な高品質流動資産の割合を表しているという。 高い流動性カバレッジ比率は、銀行が今後 30 暦日の予想キャッシュ フローをカバーするのに十分な高品質の流動資産を持っていることを示します。 バーゼル III の要件によれば、銀行は最低 100% を維持する必要があります。

日本の中央銀行は現状維持が予想されるにもかかわらず 2023年までの非常に緩和的な金融政策、 経済は引き続き低迷する可能性が高い。 日本の金利は現在のマイナス0.1%から2024年に0.1%、2025年にはさらに0.1%上昇する可能性があると格付け会社スタンダード・アンド・プアーズは10月13日に発表した報告書で述べた。 同報告書は、プラス金利への復帰が経済成長の急激な減速につながる可能性は低いと述べた。

日本円は10月20日の象徴的な支持線である1ドル=150円を下回った。

LCR の増加

中国本土の一部の銀行は流動性カバレッジ比率を1年前より引き上げた。 6月30日現在、中原銀行が前年比227ポイント増の556.01%でトップとなり、中国渤海銀行が25ポイント増で続いた。

資産規模でインドの2大銀行も利益を上げた。 インド州立銀行の流動性カバレッジ比率は 9 パーセントポイント増加し、HDFC バンクリミテッドの流動性カバレッジ比率は 18 パーセントポイント増加しました。 香港のスタンダードチャータード銀行(香港)リミテッドでは、6月30日時点で流動性カバレッジ比率が84ポイント上昇し225%となった。

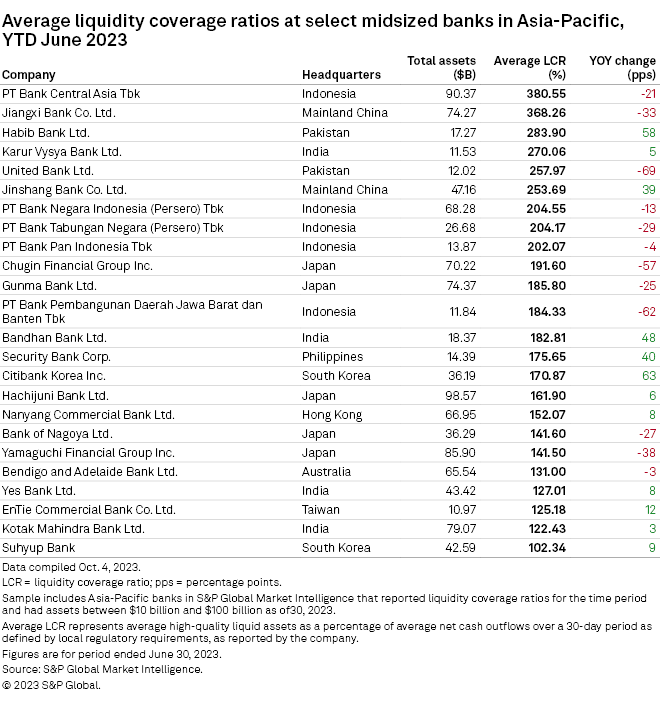

日銀によると、資産100億~1000億ドルの邦銀の中堅銀行の多くも、同じ資産価値範囲の中堅銀行の中でも平均流動性カバレッジ比率の急激な低下を記録した。 市場インテリジェンス データ。 中銀フィナンシャルグループのLCR指数は下落した。 57ポイントの差で、株式会社山口フィナンシャルグループ 38パーセントポイントの減少。

10月23日現在、米ドルは¥に相当しました149.81。

「音楽マニア。プロの問題解決者。読者。受賞歴のあるテレビ忍者。」

More Stories

日本、中小企業育成のためにパプアに70億ルピーを寄付

中国、日本、インドの経済は「外国人排斥」によって妨げられる:バイデン氏

LGエナジー、販売会社を通じて日本事業拡大を目指す