2023 年 1 月 21 日 8:00 日本時間

日本の政府債務は、20 年以上にわたり、主要先進国の中でも非常に高い水準にありました。 この巨額の債務がもたらすリスクは、適切に分析および管理する必要があります。

2010 年 6 月にトロントで開催された G20 サミットで、日本は先進国の中で「失敗」のスコアでランク付けされたことを思い出してください。

多くの国は、2008 年の秋の金融危機により戦後最悪の落ち込みに見舞われた自国の経済を支えるために巨額の財政支出を動員することを決定しました。

しかし、この巨額の予算動員は各国の財政を悪化させ、国際経済の安定を脅かしました。 その結果、財政健全化が主要なトピックとして浮上しました。

トロント首脳会議の首脳宣言では、先進国は 2013 年までに赤字を少なくとも半減し、2016 年までに政府債務の対 GDP 比率を安定化または低下させることを約束しました。しかし、首脳は日本をその約束の例外として扱いました。

読売新聞ワシントン支局記者としてサミットを取材した。 当時、日本政府は、日本の財政状況がこの種の国際的なコミットメントを維持することを不可能にすると信じて、例外を取得しようと懸命に努力しました。

経済が大打撃を受けたときは、財政刺激策を使って景気を下支えするのが適切です。

しかし、危機の余波においても、日本は安定した債務管理の道筋を示すことに失敗し続けており、これは日本の深刻な問題です。

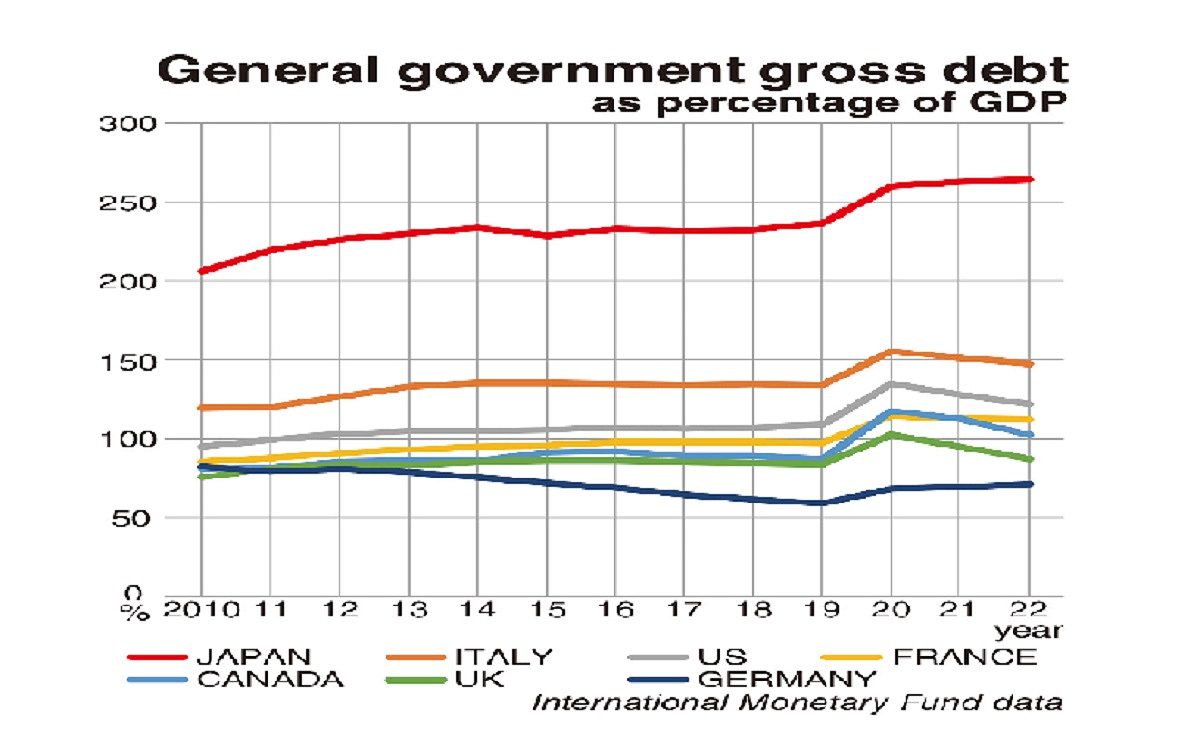

財政の持続可能性を国際的に比較する場合、最終的に税収の源泉となる経済規模 (GDP で測定) と比較した国の債務残高を調べると便利です。

この記事に付随するグラフは、国際通貨基金のデータに基づく、G7 先進国の 2010 年から 2022 年までの GDP に対する一般政府債務の割合の傾向を示しています。

2010 年以降、日本は他の G7 諸国に比べて財政健全化の進展が遅れていることは明らかです。また、新型コロナウイルスの感染拡大を受けて実施された景気刺激策により、格差はさらに拡大しています。

日本政府の総債務対 GDP 比率は、2010 年にすでに 200% を超えています。2022 年には 260% を超えると予想されています。

日本の債務対 GDP 比率は 2010 年以降 50 パーセント ポイント以上悪化しましたが、米国の比率は同期間に 30 パーセント ポイント弱増加しました。 ドイツの割合は約 10 パーセント ポイント低下しました。 日本を除くG7諸国で30ポイント以上悪化した国はありませんでした。

日本の債務は危機のたびに膨らみ、経済が正常に戻るにつれて改善は遅かった。

政府は先月、114.3 兆円の 2023 年度予算案を承認し、11 年連続で過去最高を記録した。

新たに発行される国債は35兆円台で、国の歳出の3分の1が国債で賄われることになる。

政府債務の対 GDP 比率の上限について明確な理論はありません。

歴史的に、政府債務の拡大はしばしばハイパーインフレにつながります。

政府は国債を無制限に発行し、中央銀行はそれを確保するために紙幣を印刷します。 その結果、通貨は信用を失い、通貨の価値が下がります。

第一次世界大戦後のドイツのハイパーインフレはよく知られています。

日本も同様に過酷な経験をしました。

第二次世界大戦中の 1944 年度末には、戦争の費用が高かったため、日本の政府債務の GDP に対する比率は、今日見られる歴史的な高水準に匹敵していました。 そのため、終戦直後は、政府債務の削減が財政の持続可能性を確保するための大きな課題となりました。 その結果、政府は「預金禁止」を実施し、最大 90% の税率で固定資産税を課し、富裕層と貧困層を問わず、税金の形で国民から資産を引き出すことで、債務を削減しました。

ドイツと日本の歴史からの教訓は、膨れ上がる借金を減らすために人々が莫大な負担を負わなければならなかったということです。

もちろん、現在の経済・金融構造は異なるため、当時の状況と現在の状況を単純に比較することはできません。

しかし、政府債務が膨らみ続けると、いつ、どの程度の被害が出るか分からないことを認識しなければなりません。

2013年から2018年まで日本銀行の副総裁を務め、大規模な金融緩和の責任者だった中洲浩氏は、最新の著書「The Last Line of Defense」で警鐘を鳴らしている。

財政に対する信認の喪失は、段階的に起こる可能性は低い。 日本の国債に対する信認は、市場が見方を変えた後、ある時点で突然低下し始める可能性があります。」

国債が破綻すれば、日本の金融機関や年金基金は巨額の損失を被り、多くの銀行が倒産する。 退職者が打撃を受けるだけでなく、国民の貯蓄の価値も低下し、国民の経済生活に壊滅的な影響を与えます。

ショックを未然に防ぐリスク管理の観点から、財務の健全性と安定的な債務管理に常に取り組む必要があります。

日本人は、リスクの量と質を評価し、適切な対策を講じるリスク管理が苦手な傾向にあります。

多くの場合、安全は前提条件であるため、リスクを回避します。 私たちは非常にリスクを嫌うので、リスクを取る姿勢が強いです。

皮肉なことに、この非常にリスクのない態度は、吸収するのが難しいリスクをオープンに見ることをためらう傾向があります.

債務災害がいつ、どのように発生するかを判断することは、大地震と同じくらい困難です。 日本は、過去の度重なる地震による被害の記憶を新たにすることで、地震に備える。

しかし、80年近く前に起こった金融危機はまだ先の話です。

また、日銀による大規模な金融緩和や国債の購入により、長期金利の上昇が抑制され、リスクの高まりを認識しにくくなっています。

したがって、政治家と政府には、リスクをより深く分析し、債務管理を強化し、国民に説明責任を与える大きな責任があります。

「タダのランチなんてものはない」は経済の格言です。 お金を借りたら、返さなければなりません。 膨れ上がった政府債務は必然的に国民の負担になる。 ですから、この格言の警告に耳を傾けなければなりません。

政治の鼓動は、毎週土曜日に表示されます。

岡田昭宏

岡田氏は読売新聞社の論説委員。

「音楽マニア。プロの問題解決者。読者。受賞歴のあるテレビ忍者。」

More Stories

米国経済への懸念にもかかわらず、アジアと欧州のほとんどの指数は上昇している

日本の電通事業を担う電通ジャパンが買収によりDX事業を強化

円安は日本経済に影響を与える